-

1 Introductie

In de afgelopen jaren hebben beheerders1x Als we het in dit artikel hebben over een beheerder of een beleggingsinstelling, bedoelen wij beheerder van een beleggingsinstelling of beleggingsinstelling zoals bedoeld in art. 1:1 Wft. van closed-end2x De problematiek die in dit artikel wordt besproken, is van toepassing op closed-end beleggingsinstellingen, waarmee wij doelen op beleggingsinstellingen die geen inkoop van deelnemingsrechten in de eerste vijf jaar vanaf verkrijging van die deelnemingsrechten faciliteert. Deze beleggingsinstellingen hebben normaal gesproken een investeringshorizon van ongeveer tien jaar, waarna zij in principe moeten ontbinden en vereffenen. beleggingsinstellingen in toenemende mate gebruik gemaakt van zogeheten ‘continuation funds’.3x In de praktijk wordt hiernaar overigens verwezen als een ‘gp-led secondary’ of een ‘advisor-led secondary’, of een verschijningsvorm hiervan. In par. 2 gaan wij verder in op de historische ontwikkeling van dit fenomeen en het verschil met een ‘pure’ secondary transaction. Een continuation fund is een beleggingsinstelling die investeert in activa (dikwijls private equity-belangen of vastgoed) die worden gekocht van een andere beleggingsinstelling die wordt beheerd door dezelfde beheerder als de beheerder van het continuation fund.

De continuation fund-structuur is ontstaan in de Verenigde Staten en uit onderzoek van Lazard4x Lazard heeft in februari 2023 een marktonderzoek gedaan naar de secondaries-markt in 2022, te raadplegen via www.lazard.com/perspective/lazard-2022-secondary-market-report/. blijkt dat het gebruik van continuation funds momenteel populairder is dan ooit. Deze trend heeft ook de aandacht van de media getrokken.5x Zie o.a. K. Wiggins, Selling to yourself: The private equity groups that buy companies they own, Financial Times 21 juni 2022, www.ft.com/content/11549c33-b97d-468b-8990-e6fd64294f85 (hierna: Wiggins 2022a), K. Wiggins, Private equity may become a ‘pyramid scheme’, warns Danish pension fund, Financial Times 20 september 2022, www.ft.com/content/f480a99c-4c7b-4208-b9dd-ef20103254b9 en W. Louch, Parts of private equity look like a Ponzi, Amundi CIO says, Bloomberg 1 juni 2022, www.bloomberg.com/news/articles/2022-06-01/some-parts-of-private-equity-look-like-a-ponzi-amundi-cio-says#xj4y7vzkg. De toon in de media is over het algemeen kritisch, omdat het opzetten van een continuation fund met bezwaren gepaard gaat. Het voornaamste punt van kritiek is dat de beheerder optreedt voor zowel de koper (als beheerder van het continuation fund) als de verkoper (als beheerder van de beleggingsinstelling die de activa verkoopt). Deze beheerder is daarom volgens criticasters de spreekwoordelijke slager die zijn eigen vlees keurt.

In Nederland is het continuation fund het afgelopen jaar pas voor het eerst op grote schaal toegepast. Gezien het toenemende gebruik van continuation funds en de controverse omtrent dit onderwerp6x Zie o.a. Wiggins 2022a. is het hoog tijd voor een nadere analyse van de stand van de markt en de problematiek rondom deze structuren. In dit artikel willen wij daarom de vraag beantwoorden of het toegenomen gebruik van continuation funds een logische marktontwikkeling is en of de risico’s die met een dergelijke transactie gepaard gaan, gemitigeerd kunnen worden.

In dit artikel beschrijven we in paragraaf 2 de structuur en de achtergrond van een continuation fund-transactie. In paragraaf 3 bespreken we de rollen en drijfveren van de belangrijkste partijen die bij een dergelijke transactie betrokken zijn. Vervolgens gaan we in paragraaf 4 in op de belangenconflicten die bij deze transacties spelen. In paragraaf 5 geven we een aantal aanbevelingen voor de praktijk en bespreken we hoe de nadelen kunnen worden gemitigeerd. Wij sluiten af met een conclusie (par. 6).

-

2 De continuation fund-structuur nader beschouwd

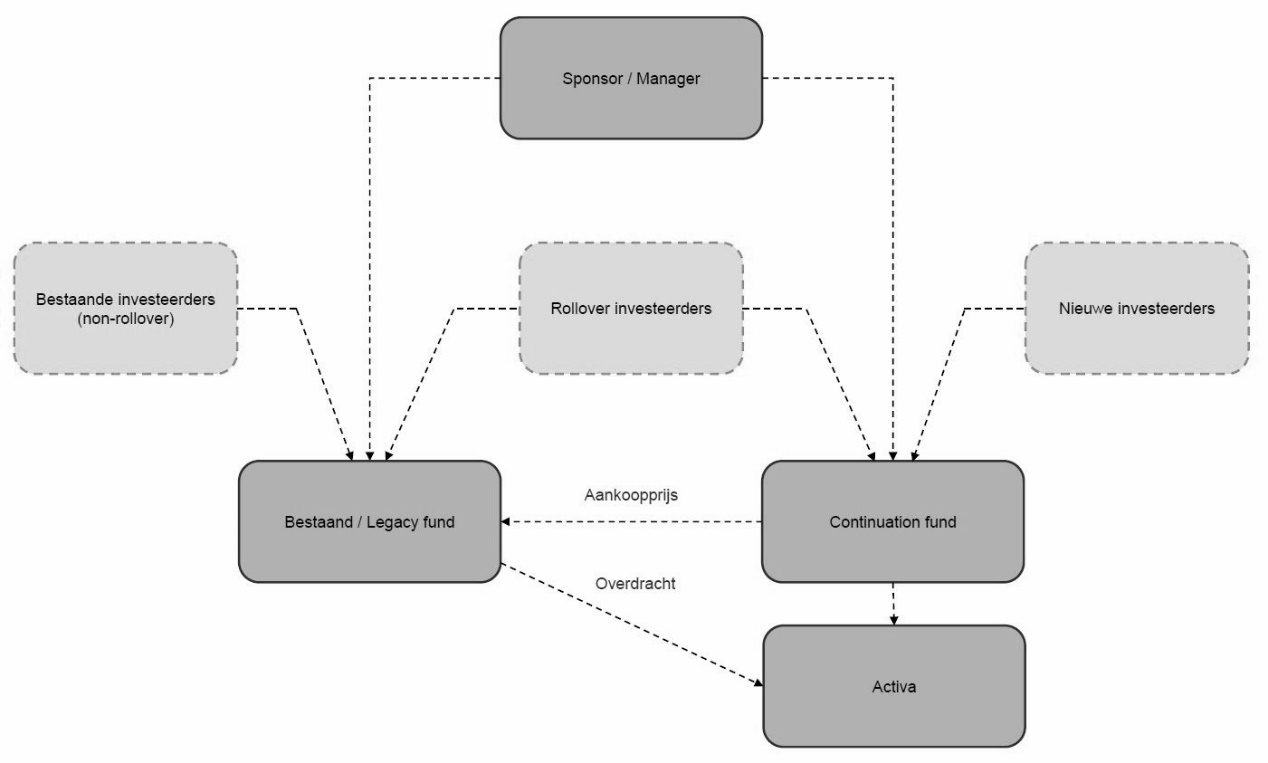

2.1 De continuation fund-structuur

Als gezegd is een continuation fund een beleggingsinstelling die door een beheerder van een beleggingsinstelling wordt opgezet om een of meer portefeuillebedrijven van laatstgenoemde beleggingsinstelling over te nemen. Het continuation fund financiert de koopprijs van die activa door kapitaalstortingen van zijn investeerders.7x In voorkomende gevallen in combinatie met een bankfinanciering op het niveau van het continuation fund door middel van een zogenaamde ‘NAV-financiering’, waarbij een financiering op het niveau van de beleggingsinstelling wordt verzekerd met de kasstromen uit de onderliggende portefeuille-investeringen. De investeerders in een continuation fund zijn over het algemeen een combinatie van nieuwe investeerders en investeerders uit de bestaande beleggingsinstelling die geïnvesteerd willen blijven in de onderliggende activa. De mogelijkheid voor een investeerder in de verkopende beleggingsinstelling om te participeren in het nieuwe continuation fund wordt de ‘reinvestment option’ of ‘roll option’ genoemd. De transactiestructuur is in figuur 1 in versimpelde vorm weergegeven.

Schematisch overzicht van een continuation fund-transactie

2.2 De achtergrond van de continuation fund-structuur

De continuation fund-structuur is opgekomen vanwege de beperkte looptijd van bepaalde beleggingsinstellingen. Het betreft over het algemeen beleggingsinstellingen die zich richten op illiquide alternatieve beleggingsobjecten zoals private equity met een ‘closed-end’ karakter.8x De term ‘closed-end’ en het antoniem ‘open-end’ zien op de vraag of de beheerder van een beleggingsinstelling de verplichting heeft om de participaties die aan een investeerder in die beleggingsinstelling zijn uitgegeven op verzoek van die investeerder in te kopen. Bij een beleggingsinstelling met een closed-end karakter is hiervan geen sprake, waardoor een investering in een dergelijke beleggingsinstelling als illiquide moet worden aangemerkt. Dergelijke beleggingsinstellingen hebben doorgaans een vaste looptijd van rond de tien jaar, waarbij de mogelijkheid tot verlenging van die termijn contractueel gelimiteerd is.9x Op basis van het toepasselijke contractuele kader is verlening van de looptijd meestal onderworpen aan de goedkeuring van (een gremium van) de investeerders. Aan het einde van de looptijd dienen de portefeuille-investeringen te zijn gerealiseerd en wordt de beleggingsinstelling ontbonden en vereffend.10x In private equity is het gebruikelijk om een beleggingsinstelling op te zetten als een coöperatie of een commanditaire vennootschap. Ontbinding en vereffening vindt voor een coöperatie in principe plaats op basis van een ledenbesluit, zie art. 2:19 lid 1 onder a jo. art. 2:42 lid 1 en 4 en 2:23 e.v. BW. Ontbinding en vereffening voor een commanditaire vennootschap vindt in principe plaats door afloop van de overeenkomst, zie art. 7A:1683 lid 1 e.v. en 3:189 e.v. BW jo. art. 32 WvK.

Het voordeel van een beleggingsinstelling met deze structuur is dat het rendement vrij eenvoudig kan worden berekend op basis van kasstromen. Het rendement van een investeerder wordt bepaald op basis van de vraag hoe de door hem gestorte bedragen zich verhouden tot de uitkeringen die de beleggingsinstelling aan die investeerder heeft gedaan. Hierdoor zijn de waarderingen van de onderliggende activa minder belangrijk. Dat is prettig, omdat bij illiquide beleggingen, zoals niet-genoteerde aandelen of vastgoed, waarderingen altijd enigszins arbitrair zijn.

Het probleem van dit type beleggingsinstellingen is dat de economische werkelijkheid weerbarstig is. Vaak zijn portefeuille-investeringen aan het eind van de looptijd van een beleggingsinstelling nog niet rijp voor verkoop. Het is daarom eerder regel dan uitzondering dat aan het eind van de fondstermijn niet alle portefeuille-investeringen zijn verkocht en investeerders worden geconfronteerd met een verzoek tot verlenging van de looptijd. In een dergelijk geval is er voor investeerders niet veel te kiezen. Zowel bij verlenging van de fondstermijn als in het geval niet verlengd wordt en het fonds wordt ontbonden, zal de beheerder trachten de portefeuille-investeringen te verkopen, hetgeen vanwege het illiquide karakter van de investeringen geruime tijd kan nemen. Indien echter het fonds formeel wordt ontbonden, ontstaat er een groter risico dat in de markt bekend wordt dat er druk op de verkoop staat, hetgeen de onderhandelingspositie van de beheerder in kwestie verzwakt.

De traditionele manier waarop een beheerder in een dergelijke situatie aan investeerders ‘liquiditeit’11x Met ‘liquiditeit’ wordt bedoeld het te gelde maken van het belang in de beleggingsinstelling. kan bieden, is door het organiseren van een ‘gp-led secondary’.12x Het gaat in beide gevallen om een situatie waarbij de beheerder of adviseur van een beleggingsinstelling de belangen in een bestaande beleggingsinstelling verkoopt aan een derde. In de praktijk wordt ook nog het onderscheid gemaakt met de ‘lp-led secondaries’, die op initiatief van de investeerders in de beleggingsinstelling wordt geïnitieerd. Een gp-led secondary is een door de beheerder georganiseerde tendertransactie waarbij de fondsbelangen van de investeerders die wensen uit te stappen worden aangeboden aan de overige zittende investeerders of aan nieuwe investeerders. Dit gaat in een voorkomend geval gepaard met een herstructurering van de bestaande beleggingsinstelling of het aanbieden van belangen in een nieuw op te richten beleggingsinstelling.13x Dit zijn ook wel zogenaamde ‘stapled transactions’, aangezien de verkoop van de fondsbelangen wordt gekoppeld aan een inschrijving van nieuwe belangen in een nieuwe beleggingsinstelling. Een continuation fund is hier in feite een nieuwe verschijningsvorm van.14x Overigens worden in de praktijk continuation funds ook wel gp-led secondaries genoemd. Het grote verschil is dat bij een continuation fund niet de belangen in de beleggingsinstelling zelf, maar de belangen die de beleggingsinstelling in haar portefeuille-investeringen houdt, dus op een lager niveau, verkocht worden.

2.3 Twee typen continuation funds

In de praktijk zijn er grofweg twee typen continuation funds te onderscheiden, elk met zijn eigen achtergrond. Ten eerste continuation funds die primair dienen als liquiditeitsoplossing voor een beleggingsinstelling die aan het eind van haar looptijd is gekomen. Overdracht aan een continuation fund stelt investeerders in staat ‘uit te stappen’,15x Veelal hebben investeerders in een beleggingsinstelling zelf ook een bepaalde investeringshorizon en zij hebben na een bepaalde periode van investering vaak liquiditeit nodig. De reden van deze investeringshorizon kan zeer uiteenlopend zijn. Zo zullen investeerders in sommige gevallen zelf een beleggingsinstelling zijn met een investeringshorizon (de zogenaamde fund of funds) of wil een pensioenfonds de verplichtingen om kapitaal te storten van zijn balans af halen. terwijl investeerders met een langere investeringshorizon die verdere waardegroei verwachten in het continuation fund kunnen deelnemen. Ten tweede de zogenaamde single-asset continuation funds.16x Uit het onderzoek van Lazard (zie noot 4) blijkt dat de single-asset continuation funds in de markt vaker voorkomen dan de continuation funds die als liquiditeitsoplossing worden opgezet. In die laatste structuur is het primaire achterliggende motief het verschaffen van voldoende kapitaal aan een portefeuille-investering en het verlengen van de investeringshorizon. Een single asset continuation fund investeert meestal in een veelbelovend portefeuillebedrijf waarvoor een significante aanvullende kapitaalbehoefte is, die binnen de voorwaarden van de bestaande beleggingsinstelling zou leiden tot een disbalans ten aanzien van de concentratie limieten en/of investeringshorizon.17x In het geval van beleggingsinstellingen die voor deze optie kiezen, wordt ook nog wel eens gekozen voor de optie om de investering door te rollen in een nieuw fonds, waarin ook nieuwe portefeuille-investeringen worden gedaan. Door een dergelijke investering over te dragen aan een continuation fund behoudt de beheerder controle over de koers van de portefeuille-investeringen(en) in kwestie en de waardeontwikkeling die daarmee gepaard kan gaan.

Het rechtvaardigingsargument voor het opzetten van een single asset continuation fund is lastiger dan in het geval van het creëren van liquiditeit voor een fonds dat aan het einde van zijn looptijd is (zoals hiervoor beschreven). Het motief voor het opzetten van een single asset continuation fund is namelijk meer gelegen in de wens van de beheerder om een bepaalde portfolio-investering op lange termijn te blijven beheren en controleren.

2.4 De continuation fund-transactie

Omdat bij een continuation fund-transactie de beheerder zowel namens de koper als namens de verkoper optreedt, is de prijsvorming van de over te dragen portefeuille-investeringen een van de belangrijkste aandachtspunten. Bij de overdracht van de activa aan een continuation fund moet een marktconforme prijs tot stand komen. Om die reden gaat het opzetten van een continuation fund vrijwel altijd gepaard met een ‘controlled auction’,18x Zie voor een meer uitvoerige beschrijving van het ‘controlled auction’-proces in het kader van de meer typische M&A-transactie R.A.I. Snethlage, ‘Controlled auctions’. Enige kanttekeningen, O&F 2001/47, p. 63-66, D.A.M.H.W. Strik, Bid-rigging: to play or not to play. Over spelregels ter bewaking van de effectiviteit van controlled auctions, Ondernemingsrecht 2004/204 en W. Hoogeveen & H. Koster, Controlled auction in het Nederlandse rechtsbestel. De verhouding tussen de contractsvrijheid en de precontractuele fase, Contracteren 2021, afl. 2, p. 48-54. Wij menen dat de overwegingen die in het kader van een dergelijke transactie een rol spelen ook van belang zijn voor een controlled auction in het kader van een continuation fund. waarbij potentiële investeerders in het continuation fund biedingen uitbrengen op de portefeuille-investeringen die aan het continuation fund worden overgedragen. Deze investeerders bieden dus op een indirect belang in de onderliggende activa van het continuation fund. Naast een bieding op de onderliggende activa zullen deze potentiële investeerders daarom ook dienen aan te geven welke fondsvoorwaarden voor hen acceptabel zijn met betrekking tot het continuation fund. Een continuation fund-transactie heeft daarom een bijzondere dynamiek en kenmerkt zich door een combinatie van een M&A-transactie met een controlled auction met betrekking tot de portefeuille-investeringen en een fondsformatie met fundraising ten aanzien van het aantrekken van kapitaal van investeerders in het continuation fund. Deze transacties zijn daarom complex en vereisen goede bekendheid met de juridische en transactionele aspecten van zowel overnames als fondsformaties.

-

3 Drijfveren van de betrokken partijen

3.1 Algemeen

Continuation fund-transacties zijn niet alleen complex, maar vereisen over het algemeen de goedkeuring van, onder andere, de investeerders in de bestaande beleggingsinstelling (hierover later meer). De transactie dient daarom zorgvuldig te worden voorbereid en op een juiste manier aan de betrokken partijen te worden gepresenteerd. Het is daarom belangrijk om gevoel te hebben voor de dynamiek rondom dit soort transacties.

3.2 De beheerder

Voor beheerders is een van de belangrijkste voordelen van het opzetten van een continuation fund dat ze voor de bestaande beleggingsinstelling een verkoop kunnen realiseren van portefeuille-investeringen, terwijl de beheerder via het continuation fund diezelfde portefeuille-investeringen kan blijven beheren. Voor wat betreft de bestaande beleggingsinstelling leidt dit mogelijk tot het realiseren van een prestatiebonus voor de beheerder,19x Ook wel ‘carried interest’ genoemd. Voor een beschrijving van gebruikelijke structuren bij closed-end beleggingsinstellingen zie I.J.W Veldman & M.C. Maters, ‘The carried and the stick’: verkenning naar gebruikelijke participatiestructuren voor teamleden van een beheerder van beleggingsinstellingen vanuit toezicht-, ondernemings- en civielrechtelijk perspectief, MvO 2017, afl. 7, p. 169-176. die normaliter wordt verdeeld onder het managementteam.

Via het continuation fund behoudt de beheerder controle over de portefeuille-investeringen en hun groeipotentieel. Naast een verlenging van de investeringshorizon voorziet een continuation fund meestal ook in nieuw kapitaal, waardoor verdere investeringen in de portefeuille kunnen worden gedaan. Dit geeft de beheerder de mogelijkheid om de verkoopopbrengst van de portefeuille-investeringen te maximaliseren en daarmee ook de prestatiebonus voor de beheerder, die ook op het niveau van het continuation fund betaalbaar is. Voor investeerders uit de verkopende beleggingsinstelling die willen ‘doorrollen’ naar het continuation fund leidt dat mogelijk tot betaling van een dubbele prestatiebonus. Een aspect dat vanzelfsprekend door de investeerders kritisch wordt beoordeeld.

De beheerder van een beleggingsinstelling ontvangt naast een mogelijke prestatiebonus tevens een beheervergoeding. Die wordt doorgaans berekend als een percentage van de waarde van de beheerde portefeuille-investeringen. Indien portefeuille-investeringen aan een derde worden verkocht, neemt de beheervergoeding dus af. Op het moment dat de beheerder diezelfde portefeuille-investeringen echter onder beheer houdt, behoudt de beheerder dus ook de bijbehorende beheervergoeding. In dit kader is een saillant detail dat bij een single-asset continuation fund de portefeuille-investering dikwijls met winst wordt verkocht, waardoor die portefeuille-investering door het continuation fund tegen een hogere waarde in de boeken wordt genomen.

Een ander, minder in het oog springend voordeel van een continuation fund is dat het de beheerder in staat stelt de beloningsstructuur binnen zijn team te herzien. Dit speelt met name in situaties waar de looptijd van een beleggingsinstelling is verlengd en/of de waarde van de portefeuille-investeringen geen recht geeft op een prestatiebonus.

De prestatiebonus wordt meestal gedeeld met de teamleden die werkzaam zijn bij de beheerder, waarbij de hoogte van de toegekende prestatiebonus aangroeit gedurende de looptijd van de beleggingsinstelling.20x Ook wel ‘vesting’ genoemd. Dit betekent dat het recht op (volledige) betaling van de prestatiebonus afhankelijk is van hoelang de gerechtigde op de bonus heeft gewerkt. Bij vertrek voor het einde van de vaste looptijd van de beleggingsinstelling vervalt het recht op een deel van de prestatiebonus. Aan het eind van de looptijd van een beleggingsinstelling kunnen binnen het team diverse mutaties hebben plaatsgevonden, terwijl de toegekende prestatiebonus al grotendeels of volledig is aangegroeid. Hierdoor kan de situatie ontstaan dat nieuwe teamleden niet of zeer bescheiden meedelen in de prestatiebonus, terwijl de oorspronkelijke teamleden (die wellicht al zijn vertrokken) hiervan wel genieten. Omdat een verkoop aan een continuation fund geldt als een realisatiemoment ten aanzien van die portefeuille-investeringen kan voor het continuation fund zelf een nieuwe allocatie van de prestatiebonus overeen worden gekomen. Ook kan de waarde op basis waarvan de prestatiebonus wordt berekend, worden herzien. Dat laatste is met name relevant als de prestatiebonus van het bestaande fonds niet ‘in the money’ is omdat er op basis van de huidige waarderingen bij verkoop van de portefeuille-investeringen geen recht is op een prestatiebonus.

3.3 Zittende investeerders

Voor bestaande investeerders van een beleggingsinstelling is het liquiditeitsargument de belangrijkste reden om mee te werken aan een continuation fund. Bepaalde investeerders hebben nu eenmaal een beperkte investeringshorizon en moeten op enig moment hun investering in de beleggingsinstelling te gelde maken. Dit is bijvoorbeeld het geval bij een fund of funds.21x Dit is een beleggingsinstelling die over het algemeen zelf ook closed-end is en op grond van haar beleggingsstrategie investeert in andere beleggingsinstellingen.

Daarnaast hebben de personen die betrokken zijn bij het beheer van de gelden van de investeerders mogelijk zelf ook een persoonlijk belang. Dat speelt als dergelijke personen op het niveau van de investeerder (of, indien de fondsinvestering wordt beheerd door een externe vermogensbeheerder, op het niveau van de vermogensbeheerder) zelf ook gerechtigd zijn tot een prestatiebonus die wordt berekend op basis van de gerealiseerde resultaten van de door de investeerder gedane investeringen. Verkoop van de portefeuille-investeringen aan een continuation fund leidt dan mogelijk tot betaling van een prestatiebonus aan de personen die het beheer voeren over de door de investeerder gedane investering in de verkopende beleggingsinstelling.

3.4 Nieuwe investeerders

Zoals in de introductie van dit artikel aangegeven, blijkt uit onderzoek dat de markt voor dit soort transacties groot en groeiende is.22x Zie noot 4. Het lijkt dus aantrekkelijk voor marktpartijen om te investeren in een continuation fund.23x In juni 2022 haalde ICG zelfs een fonds op van meer dan US$ 5 miljard, dat specifiek gericht is op investeringen in GP-led transacties zoals continuation funds. Zie https://www.icgam.com/2022/06/22/icg-collects-more-than-5bn-for-largest-fund-dedicated-to-gp-leds/. Belangrijke reden hiervan is de kenbaarheid van de onderliggende portefeuille en het rendementsprofiel van een investering in een continuation fund.

In tegenstelling tot een investering in een traditionele private equity-beleggingsinstelling, waarbij een investeerder kapitaal toezegt ten behoeve van een nieuw op te bouwen portefeuille,24x Een dergelijk fonds wordt ook wel een ‘blind pool’ genoemd. is bij een continuation fund de onderliggende portefeuille op voorhand bekend. Dit stelt een investeerder in staat om een beeld te vormen van de kwaliteit een dus de waarde van de onderliggende activa. Ten aanzien van het rendementsprofiel speelt het volgende. Bij een traditionele private equity-beleggingsinstelling worden in de eerste jaren relatief veel transactiekosten gemaakt omdat de portefeuille moet worden opgebouwd, terwijl de waardecreatie meestal pas later plaatsvindt. Bij een continuation fund zijn de investeringen over het algemeen beperkt en gericht op het versterken van de meestal toch al goed renderende portefeuille-investeringen. Na hun initiële investering hoeven investeerders in continuation funds daarom meestal slechts in beperkte mate additioneel kapitaal te storten, terwijl ze wel al gelijk rendement ontvangen.

3.5 De portefeuillebedrijven

Het belangrijkste voordeel voor een portefeuillebedrijf dat wordt overgedragen aan een continuation fund is continuïteit van de relatie met zijn aandeelhouder.25x Ook voor het management van portefeuillebedrijven geldt dat een continuation fund-transactie mogelijk leidt tot betaling van een prestatiebonus onder een ‘management incentive plan’. Hoewel het continuation fund strikt genomen een nieuwe aandeelhouder is, blijven de beheerder en het managementteam van het continuation fund hetzelfde. Het continuation fund kan nieuw kapitaal verschaffen zonder dat het management van het portefeuillebedrijf hoeft te investeren in het opbouwen van een nieuwe relatie met zijn aandeelhouder of geconfronteerd wordt met een mogelijke nieuwe strategie of visie.

-

4 Wil de persoon zonder belangenverstrengeling zich melden?

4.1 Algemeen

Dat een continuation fund een oplossing kan bieden voor de imperfecties van het private equity-model en dat de betrokkenen voordelen kunnen genieten bij een dergelijke transactie, mag duidelijk zijn. Het voornaamste punt van kritiek daarentegen is dat er in dit soort transacties sprake is van diverse belangenverstrengelingen.26x Wij gebruiken in dit artikel de termen belangenverstrengeling, tegenstrijdig belang en belangenconflict. Waar wij het hebben over een belangenverstrengeling bedoelen wij de beschrijving van de feitelijke situatie waarbij een persoon met meerdere functies verschillende, soms tegengestelde belangen moet behartigen.

De beheerder is aangesteld als beheerder van de verkopende en de kopende beleggingsinstelling in dezelfde transactie en heeft daarom verschillende petten op. Daarnaast heeft de beheerder (en het achterliggende managementteam) vaak ook een eigen belang om de transactie tegen bepaalde voorwaarden te laten slagen, welk belang niet noodzakelijkerwijs parallel loopt aan de belangen van de betrokken beleggingsinstellingen en hun investeerders. Om deze belangenverstrengelingen tegen te gaan heeft de beheerder bepaalde zorgplichten jegens beide beleggingsinstellingen en hun investeerders. Deze zorgplichten kunnen naar Nederlands recht in drie juridische kaders worden onderverdeeld.

Hierna zullen wij eerst ingaan op de ondernemingsrechtelijke norm ‘tegenstrijdig belang’, om vervolgens de financieelrechtelijke norm ‘belangenconflicten’ te bespreken, en afsluitend staan we stil bij eventuele bepalingen rondom ‘conflicts of interest’ of belangenverstrengelingen in de fondsdocumentatie en de rol van investeerders in het proces.

4.2 Tegenstrijdig belang

Ten eerste speelt het ondernemingsrechtelijke begrip ‘tegenstrijdig belang’ een rol.27x Afhankelijk van het toepasselijke rechtskader met betrekking tot een beleggingsinstelling gelden er verschillende regels, die wat ons betreft in de praktijk op hetzelfde neerkomen. Voor een coöperatie geldt sinds de invoering van de Wet bestuur en toezicht rechtspersonen (WBTR) een tegenstrijdigbelangregeling die vergelijkbaar is met het juridisch kader dat geldt voor kapitaalvennootschappen. Wat ons betreft zou moeten worden aangenomen dat ook voor de commanditaire vennootschap langs de lijnen van de redelijkheid en billijkheid een vergelijkbaar rechtskader geldt. Zie in dit kader ook A.J.S.M. Tervoort, Het Nederlandse personenvennootschapsrecht (Serie Onderneming en Recht, deel 8), Deventer: Wolters Kluwer 2015, p. 71. Ook in de rechtspraak is een tegenstrijdig belang in het kader van een personenvennootschap erkend. Zie in dit kader o.a. Hof ’s-Hertogenbosch 2 april 2013, ECLI:NL:GHSHE:2013:BZ6727, JOR 2013/298 m.nt. C.M. Stokkermans (Offenbach/Van Laarhoven) en Rb. Rotterdam 9 januari 2019, ECLI:NL:RBROT:2019:441, JOR 2019/127 m.nt. S.E. van der Waals. Zie ook conclusie (en met name r.o. 3.7) van A-G Timmerman bij HR 22 september 2017, ECLI:NL:HR:2017:2444, JOR 2017/285 m.nt. J.M. Blanco Fernández. Van een tegenstrijdig belang is sprake als een bestuurder een persoonlijk direct of indirect tegenstrijdig belang heeft met het belang van de vennootschap en de met haar verbonden onderneming.28x Zie voor de coöperatie art. 2:44 lid 3 en 6 BW. Zoals gezegd zou de redelijkheid en billijkheid van art. 6:2 jo. art. 6:248 BW moeten meebrengen dat voor de commanditaire vennootschap een vergelijkbaar rechtskader geldt. Zie ook Tervoort 2015, p. 71, waar hij betoogt dat een beherend vennoot in elk geval openheid dient te betrachten richting de commandieten in het geval van een tegenstrijdig belang. Volgens hem is een verplichte onthouding van beraadslaging en de besluitvorming ook verdedigbaar. Wat een direct of indirect tegenstrijdig belang precies inhoudt, is in de wet niet verder gedefinieerd, maar de Hoge Raad heeft zich in het standaardarrest Bruil/Kombex29x Zie HR 29 juni 2007, ECLI:NL:HR:2007:BA0033, JOR 2007/169 m.nt. S. Bartman (Bruil/Kombex). wel uitgelaten over deze vraag. Dit arrest is gewezen met betrekking tot een bestuurder van een kapitaalvennootschap, maar zou wat ons betreft ook leidend moeten zijn bij beantwoording van de vraag wat een tegenstrijdig belang inhoudt met betrekking tot andere soorten rechtspersonen en personenvennootschappen.30x Zeker sinds de invoering van de WBTR. Zie ook J.M. de Jongh, Drie aspecten van tegenstrijdig belang, Ondernemingsrecht 2019/68 en M.S.A. van Dam & M.C. Maters, Other people’s money. Over belangenverstrengeling bij private-equityfondsen, Ondernemingsrecht 2020/148. Zie in dit kader ook de noot van Stokkermans bij Hof ’s-Hertogenbosch 2 april 2013, ECLI:NL:GHSHE:2013:BZ6727, JOR 2013/298 m.nt. C.M. Stokkermans (Offenbach/Van Laarhoven).

Volgens de Hoge Raad in het standaardarrest Bruil/Kombex (waarin wordt verwezen naar eerdere jurisprudentie31x Zie HR 9 juli 2004, ECLI:NL:HR:2004:AP4394, JOR 2004/266 (Duplicado).) is een tegenstrijdig belang de toestand dat een persoon:32x Zie HR 29 juni 2007, ECLI:NL:HR:2007:BA0033, JOR 2007/169 m.nt. S. Bartman (Bruil/Kombex), r.o. 3.4.

‘door de aanwezigheid van een persoonlijk belang of door zijn betrokkenheid bij een ander met dat van de rechtspersoon niet parallel lopend belang niet in staat moet worden geacht het belang van de vennootschap en de daaraan verbonden onderneming te bewaken op een wijze die van een integer en onbevooroordeeld bestuurder mag worden verwacht. Voor de toepassing van art. 2:256 is niet vereist dat zeker is dat de betrokken rechtshandeling daadwerkelijk tot benadeling van de vennootschap zal leiden, doch is voldoende dat de bestuurder te maken heeft met zodanig onverenigbare belangen dat in redelijkheid kan worden betwijfeld of hij zich bij zijn handelen uitsluitend heeft laten leiden door het belang van de vennootschap en de daaraan verbonden onderneming. De vraag of een tegenstrijdig belang bestaat, kan slechts worden beantwoord met inachtneming van alle relevante omstandigheden van het concrete geval.’

Een persoonlijk belang is dus breder dan een zuiver persoonlijk belang, omdat het ook andere belangen omvat die niet parallel lopen met het belang van de vennootschap. Het begrip tegenstrijdig belang is dus niet enkel een persoonlijk belang en moet niet te nauw worden uitgelegd.33x Zie De Jongh 2019 en Van Dam & Maters 2020. Alle relevante omstandigheden van het specifieke geval dienen te worden meegenomen. De aanwezigheid van een tegenstrijdig belang is een materiële toets. Er is geen plaats voor het zuivere ‘kwalitatief’ tegenstrijdig belang,34x Zie voor meer informatie o.a. Asser/Van Solinge & Nieuwe Weme 2-IIb 2019/222, waarin o.a. wordt verwezen naar HR 30 juni 1944, ECLI:NL:HR:1944:BG9449, JOR 2021/230 m.nt. J.A.M. ten Berg (Wennex), HR 13 november 1959, ECLI:NL:HR:1959:AG2043, JOR 2021/231 m.nt. J.A.M. ten Berg (Distilleerderij Melchers) en HR 19 februari 1960, ECLI:NL:HR:1960:AG2044, JOR 2021/232 m.nt. J.A.M. ten Berg (Aurora). Wij menen dat voor personenvennootschappen een vergelijkbaar kader geldt. waarvan sprake is als een persoon in een transactie meerdere petten opheeft.35x Zie De Jongh 2019 en Van Dam & Maters 2020. Er dienen ook andere feiten aanwezig te zijn waaruit een tegenstrijdig belang blijkt. Vervolgens wordt in Bruil/Kombex ingegaan op de vraag wanneer sprake is van een tegenstrijdig belang.36x Zie HR 29 juni 2007, ECLI:NL:HR:2007:BA0033, JOR 2007/169 m.nt. S. Bartman (Bruil/Kombex), r.o. 3.7. Dit is het geval indien:

‘een persoonlijk belang van de bestuurder in de hiervoor bedoelde zin tegenstrijdig was met het belang van de vennootschap(pen) en de daaraan verbonden onderneming op grond van daartoe naar voren gebrachte, voldoende geadstrueerde, omstandigheden die zodanig van invloed kunnen zijn geweest op de besluitvorming van de betrokken bestuurder dat hij zich op grond van deze bepaling niet in staat had mogen achten het belang van de vennootschap(pen)en de daaraan verbonden onderneming met de vereiste integriteit en objectiviteit te behartigen en zich van de desbetreffende rechtshandeling had moeten onthouden.’

Hieruit blijkt dat een tegenstrijdig belang voldoende concreet en materieel moet zijn om als zodanig te worden aangemerkt. Bij een continuation fund-transactie treedt de beheerder of zijn managementteam op als (of namens) de bestuurder van zowel het continuation fund als de verkopende beleggingsinstelling. In lijn met Bruil/Kombex hoeft dit op zichzelf geen tegenstrijdig belang op te leveren. De beheerder en/of het managementteam van de beheerder hebben meestal echter ook een financieel belang bij het slagen van de continuation fund-transactie (zie ook par. 3.2). Hoewel dit belang niet altijd tegenstrijdig zal zijn aan het belang van de beleggingsinstellingen, zijn er veel situaties te bedenken waarin dit wel het geval zal zijn. De personen die hierdoor worden geraakt, zullen zich naar geldend recht in dit kader in beginsel dus moeten onthouden van beraadslaging en besluitvorming ten aanzien van de continuation fund-transactie.

Indien bij een voorliggend besluit sprake is van een tegenstrijdig belang, leidt dit onder geldend recht veelal tot een verplichting om het betreffende besluit voor te leggen aan de investeerders.37x Een beleggingsinstelling heeft meestal geen raad van commissarissen of raad van toezicht en derhalve wordt geëscaleerd naar de aandeelhouders (in geval van een kapitaalvennootschap) of de leden (in geval van een coöperatie). Dit wordt in de praktijk onwenselijke geacht. Voor de beheerder is de betrokkenheid van de investeerders een complicerende factor, terwijl investeerders op hun beurt niet op de stoel van de beheerder willen zitten, gezien hun gebrek aan kennis en kunde en daarnaast het risico op aansprakelijkheid bij het nemen van investeringsbeslissingen. Het is dus van belang om in de fondsdocumentatie vooraf een heldere regeling op te nemen waarin belangenverstrengelingen worden geadresseerd.38x Zie in dit kader voor een coöperatief art. 2:44 lid 6 BW, waarin de mogelijkheid open wordt gehouden om een statutaire uitzondering op het wettelijke regime te maken. Voor een commanditaire vennootschap zal de cv-akte moeten voorzien in een heldere regeling met betrekking tot belangenverstrengelingen.

Ondanks het opnemen van een dergelijke regeling in de fondsdocumentatie zal de beheerder bij transacties met een risico op een belangenverstrengeling, voldoende zorgvuldigheid moeten betrachten.39x Zie art. 2:8 BW in het geval van een coöperatief en art. 6:2 en 6:248 BW in het geval van een commanditaire vennootschap., 40x Zie o.a. Hof Amsterdam (OK) 26 mei 1983, ECLI:NL:GHAMS:1983:AC8007, JOR 2022/56 m.nt. A.F.J.A. Leijten (Linders/Hofstee) en HR 1 maart 2002, ECLI:NL:HR:2002:AD9875, JOR 2002/79 m.nt Van Den Ingh (Zwagerman). Zie in dit verband o.a. Zie o.a. Hof Amsterdam (OK) 26 mei 1983, ECLI:NL:GHAMS:1983:AC8007, JOR 2022/56 m.nt. A.F.J.A. Leijten (Linders/Hofstee) en HR 1 maart 2002, ECLI:NL:HR:2002:AD9875, JOR 2002/79 m.nt Van Den Ingh (Zwagerman). Wij verwijzen voorts naar de uitvoerige toelichting in Hof Amsterdam (OK) 28 april 2022, ECLI:NL:GHAMS:2022:1287, JOR 2022/176 m.nt. A.F.J.A. Leijten (Flevo Berry) Hof Amsterdam (OK) 8 juni 2022, ECLI:NL:GHAMS:2022:1734, JOR 2022/175 m.nt. A.F.J.A. Leijten (Omines). Deze zorgvuldigheidsplicht brengt met zich dat (i) de te onderscheiden belangen op zorgvuldige wijze moeten worden scheiden, (ii) openheid naar de betrokken partijen wordt betracht en (iii) in voorkomende gevallen deskundige derden in worden geschakeld om de objectiviteit te waarborgen.

Een zorgvuldige voorbereiding van het besluitvormingsproces en de besluitvorming zelf, is bij een continuation fund-transactie dus van groot belang. Hoewel het mogelijk is om ten aanzien van een eventueel tegenstrijdig belang een regeling te treffen die toestaat dat een tegenstrijdig belang wordt weggeschreven, betekent dit niet dat daarmee ook de zorgplicht en de daarmee gepaard gaande zorgvuldigheid en openheid rondom het besluitvormingsproces niet langer nodig zijn. Wij gaan hier in de aanbevelingen voor de praktijk verder op in (zie par. 5).

4.3 Belangenconflicten naar financieel recht

Hiernaast speelt het financiële recht een belangrijke rol. Dit kader wordt primair gevormd door regels omtrent belangenconflicten die voor beheerders van beleggingsinstellingen sinds de AIFMD-richtlijn41x Zie art. 12 en 14 van de ‘Alternative Investment Fund Managers Directive’ (Richtlijn 2011/61/EU). zijn ingevoerd in de Wet op het financieel toezicht (Wft)42x De toepasselijke regelingen omtrent het gedragstoezicht in art. 12 en 14 van de AIFMD-richtlijn zijn nader uitgewerkt in art. 4:9, 4:10, 4:14, 4:25 en 4:37e Wft. Zie in dit kader de transponeringstabel bij de MvT bij de invoering van deze wetgeving: Kamerstukken II 2011/12, 33235, nr. 3, p. 36. en nader uitgewerkt in de gedelegeerde AIFMD-verordening.43x Zie art. 30 e.v. van Gedelegeerde Verordening (EU) 231/2013. Voor de volledigheid merken wij op dat deze wetgeving alleen van toepassing is op Nederlandse beheerders van een beleggingsinstelling die een vergunning hebben,44x Zie art. 2:65 Wft. waardoor beheerders die gebruik maken van het registratieregime hiervan in principe zijn uitgezonderd.45x Kleine beheerders die van het registratieregime van art. 2:66a Wft gebruik maken, zijn conform art. 4:1 lid 5 Wft uitgezonderd van het gedragstoezicht dat geldt voor beheerders met een vergunning. In de praktijk is dit een zeer belangrijke uitzondering, waarvan de meeste Nederlandse beheerders gebruik maken.46x Voor de volledigheid merken wij op dat het in voorkomende gevallen zo is dat een beheerder van een beleggingsinstelling weliswaar is uitgezonderd van de vergunningplicht op basis van art. 2:66a Wft, bijv. omdat hij een EuVECA-label heeft aangevraagd, maar alsnog onder bepaalde financieelrechtelijke verplichtingen in het kader van het gedragstoezicht komt te vallen. Deze beheerders laten wij in dit artikel verder buiten beschouwing.

De AIFM-richtlijn heeft mede ten doel om belangenconflicten van beheerders tegen te gaan.47x Zie randnrs. 22 en 29 van de considerans bij de AIFM-richtlijn. Voor zover voor dit artikel van belang, wordt daarin opgemerkt dat beheerders zodanig moeten worden ingericht dat belangenconflicten tot een minimum beperkt blijven, en dat de beheerder maatregelen moet nemen om belangenconflicten van zijn werknemers te voorkomen in het kader van waarderingen van activa. De bedrijfsvoering van de beheerder moet dusdanig zijn ingericht dat een beheerste en integere uitoefening wordt gewaarborgd en dat de beheerder in staat wordt gesteld om mogelijke belangenconflicten te identificeren, voorkomen, beheersen en controleren. Van belang is dus dat de beheerder in elk geval een helder beleid heeft op basis waarvan met eventuele belangenconflicten kan worden omgegaan. Wij zijn van mening dat als een belangenconflict niet voorkomen kan worden, de beheerder in elk geval transparantie zal moeten betrachten naar de investeerders.

Volgens de AIFMD-verordening is van een belangenconflict sprake als de beheerder of een daaraan gelieerde persoon:48x Zie art. 30 van Gedelegeerde Verordening (EU) 231/2013.

financieel gewin kan behalen of een financieel verlies kan vermijden ten koste van de door hem beheerde beleggingsinstelling of van haar beleggers;

een belang heeft bij het resultaat van een verrichte dienst of activiteit met betrekking tot een beleggingsinstelling dat verschilt van het belang van de beleggingsinstelling bij dit resultaat;

een financiële of andere drijfveer heeft om het belang van een belegger, groep beleggers of een andere beleggingsinstelling te laten primeren op het belang van een andere belegger, groep beleggers of een andere beleggingsinstelling;

dezelfde activiteiten uitoefent voor de beleggingsinstelling en voor een andere beleggingsinstelling of cliënt; of

van een andere persoon dan de beleggingsinstelling of haar beleggers voor verrichte werkzaamheden in verband met het beheer een inducement in de vorm van gelden, goederen of diensten ontvangt of zal ontvangen dat verschilt van de gebruikelijke provisie of vergoeding voor deze dienst.

Wat direct opvalt is dat deze definitie concreter is dan het civielrechtelijke begrip tegenstrijdig belang. Daarnaast is de definitie breder. Onder de definitie valt bijvoorbeeld ook de situatie dat een beheerder verschillende beleggingsinstellingen beheert,49x Zie art. 30 onder d van Gedelegeerde Verordening (EU) 231/2013. waardoor een ‘kwalitatief’ belangenconflict wat ons betreft ook onder de definitie valt. Verder springen de onderdelen a, b en c in het oog. Van elk van die potentiële belangenconflicten zal in het geval van een continuation fund in meer of mindere mate sprake zijn. Bij een continuation fund-transactie zal een beheerder dus een belangenconflict hebben, waar hij zorgvuldig en in lijn met zijn beleid ter zake mee moet omgaan.

Een belangrijk verschil met het hiervoor genoemde wettelijke tegenstrijdig belang uit Boek 2 BW zit erin dat het niet zo is dat een beheerder bij een belangenconflict niet mag deelnemen aan de besluitvorming, maar dat een beheerder de belangenconflicten die met een continuation fund-transactie gepaard gaan, moet identificeren en mitigeren. Het is dus mogelijk om eventuele belangenconflicten te beheersen in overeenstemming met het daartoe ingestelde beleid van de beheerder.50x Zie ook Van Dam & Maters 2020. Indien een belangenconflict niet kan worden voorkomen, zal een beheerder ervoor moeten zorgen dat het beheersbaar is en blijft. Het is naar onze mening van belang dat de beheerder bij een belangenconflict transparant is naar investeerders. Dit sluit aan bij de wijze waarop met een tegenstrijdig belang omgegaan moet worden in het licht van de Linders/Hofstee-norm (zie par. 4.2).

4.4 De fondsdocumentatie en de rol van de investeerders

In de fondsdocumentatie is gewoonlijk een regeling opgenomen die specifiek ingaat op de behandeling van ‘conflicts of interest’ of belangenverstrengelingen. Het begrip belangenverstrengeling wordt in de fondsdocumentatie dikwijls niet nader gedefinieerd. Hierdoor wordt het vaak breder geïnterpreteerd dan de voornoemde begrippen tegenstrijdig belang en belangenconflict, zodat ook potentiële belangenverstrengelingen eronder vallen.

Op grond van de fondsdocumentatie dient een belangenverstrengeling meestal te worden medegedeeld aan de investeerders of aan een door investeerders ingestelde advisory committee.51x De fondsdocumentatie van de meeste private equity-fondsen voorziet in een advisory committee waaraan, op grond van de fondsdocumentatie, bepaalde informatie-, consultatie- en goedkeuringsrechten zijn toegekend. De advisory committee is een gremium, bestaande uit representanten van bepaalde (meestal de grootste) investeerders. Voordat een transactie ten aanzien waarvan een belangenverstrengeling bestaat mag worden aangegaan, dient daarvoor door de investeerders of de advisory committee goedkeuring te worden gegeven. Het probleem is evenwel dat bij continuation funds de investeerders en de leden van de advisory committee dikwijls zelf óók geconflicteerd zijn, waardoor het mechanisme ten aanzien van het mitigeren van belangenverstrengelingen aanzienlijk minder goed werkt. Zittende investeerders kunnen in dit soort transacties namelijk ook participeren in het continuation fund en treden soms zelfs op als bieder ten aanzien van de portefeuille-investeringen. Dit terwijl investeerders met een kortere investeringshorizon niet kunnen herinvesteren. Een investeerder die niet participeert in het continuation fund is gebaat bij een zo hoog mogelijke verkoopopbrengst, terwijl een investeerder die wel deelneemt in het continuation fund beter af is met een lagere koopprijs. Die laatste investeerder blijft immers gerechtigd tot verdere waardeaangroei en bij een lagere verkoopprijs is ten aanzien van die investeerder ook minder prestatiebonus betaalbaar.

Hoewel wij menen dat investeerders van een beleggingsinstelling zich binnen de perken van de redelijkheid en billijkheid52x Zie voor een coöperatief art. 2:8 BW en voor een commanditaire vennootschap art. 6:2 en 6:248 BW. mogen richten naar hun eigen belang,53x Zie Asser/Rensen 2-III 2022/105. zijn deze belangenverstrengelingen binnen de investeerdersgroep in de praktijk een reden dat investeerders vraagtekens hebben bij de totstandkoming van continuation fund-transacties.

-

5 Aanbevelingen voor de praktijk

5.1 Inleiding

Omdat het opzetten van continuation funds een vlucht heeft genomen,54x Dit blijkt ook uit het marktonderzoek van Lazard, zie noot 4. is de problematiek daaromtrent relatief nieuw. De transacties zijn complex en hebben de nodige aandachtspunten. Dit maakt het opzetten van een continuation fund lastig en er is een afbreukrisico voor beheerders. De betrokken partijen zijn dan ook zoekende naar oplossingen voor deze problematiek.

In paragraaf 4.2 en 4.3 bespraken wij dat veel van de risico’s die aan het gebruik van een continuation fund kleven, kunnen worden gemitigeerd door transparantie te betrachten naar de stakeholders bij een continuation fund. In deze paragraaf bespreken wij een aantal aanbevelingen om deze risico’s tegen te gaan. Hierbij bespreken wij ook richtlijnen die door twee toonaangevende marktpartijen zijn gepubliceerd in het kader van continuation funds, omdat die houvast kunnen bieden om continuation fund-transacties op een goede manier vorm te geven.

5.2 Hoe om te gaan met de knelpunten?

De AFM heeft geen leidraad uitgevaardigd over dit type transacties, dus moeten wij ons baseren op de toepasselijke contractuele bepalingen en de hiervoor beschreven regels omtrent het omgaan met belangenverstrengelingen. Daarnaast zijn er partijen die richtlijnen hebben uitgevaardigd, die houvast bieden bij de aanpak van dit type transacties. Het betreft de Institutional Limited Partners Association55x ILPA is een organisatie die zich inzet voor de rechten van institutionele beleggers in beleggingsinstellingen. (hierna: ILPA) en de U.S. Securities and Exchange Commission (hierna: de SEC). De ILPA heeft zeer recent nieuwe richtlijnen opgesteld met de titel ‘Continuation Funds – Considerations for Limited Partners and General Partners’56x Te raadplegen via https://ilpa.org/continuation-funds. (hierna: de ILPA Richtlijn) ter aanvulling van hun eerdere richtlijn ‘GP-led Secondary Fund Restructurings – Considerations for Limited and General Partners’,57x Te raadplegen via https://ilpa.org/gp-led-restructurings/. welke zag op continuation funds en andere gp-led-transacties. In de nieuwe ILPA Richtlijn gaat ILPA specifiek in op de problematiek rondom het opzetten van continuation funds en zijn best practices opgenomen voor zowel beheerders van beleggingsinstellingen als investeerders. Ondanks dat ILPA haar initiële richtlijnen al in 2019 heeft gepubliceerd, heeft dit naar mening van de SEC onvoldoende effect gesorteerd. In februari vorig jaar publiceerde de SEC daarom een voorstel voor een pakket maatregelen voor geregistreerde ‘fund advisors’, waaronder vereisten voor continuation fund-transacties.58x Te raadplegen via www.sec.gov/rules/proposed/2022/ia-5955.pdf.

Hierna zullen wij aanbevelingen doen voor het inrichten van een continuation fund-transactie waarbij wij, waar relevant, tevens aandacht zullen besteden aan de richtlijnen van de ILPA en de SEC.

5.3 De voorbereiding

Omdat het juridisch kader met betrekking tot continuation funds onduidelijk is en er voor de investeerders naast voordelen ook nadelen zijn, is het van groot belang om de transactie goed voor te bereiden. Dit begint met de beoordeling van de fondsdocumentatie. Dit betreft de documentatie van de beleggingsinstelling waaruit activa naar het continuation fund worden overgedragen, maar ook de documentatie van andere beleggingsinstellingen die door de beheerder worden beheerd, kan relevant zijn. Denk in dit kader aan de eerdergenoemde ‘conflict of interest’-bepalingen, goedkeuringsvereisten, key person-bepalingen, bepalingen ten aanzien van het toekennen van investment opportunities en dealflow59x Dit zijn de zogenoemde ‘deal-flow allocation’- en ‘successor fund’-bepalingen, die een beperking kunnen brengen in de vrijheid voor de beheerder om een continuation fund op te richten of de portefeuille aan het continuation fund over te dragen. of het oprichten van vervolgfondsen.

Nadat het juridisch kader van de transactie is vastgesteld, is het belangrijk dat de investeerders van een beleggingsinstelling worden geïnformeerd om hen in staat te stellen de voor- en nadelen van een mogelijk continuation fund te overwegen. Vroegtijdige communicatie met de advisory committee of een bredere groep investeerders over het nut en de logica van de transactie is van groot belang, al was het maar omdat dit soort transacties over het algemeen zijn onderworpen aan hun goedkeuring.60x Zie ILPA Richtlijn, p. 6.

Zaken die met de investeerders of de advisory committee besproken dienen te worden, zijn ten eerste de rationale van de transactie. Waarom in dit geval een continuation fund een betere oplossing is dan bijvoorbeeld een verlenging van de looptijd van de beleggingsinstelling of het organiseren van een verkoop van fondsbelangen in de beleggingsinstelling zijn belangrijke vragen. Op die laatste manier kan immers ook liquiditeit worden gecreëerd voor een aantal investeerders, terwijl investeerders die een langere investeringshorizon hebben, kunnen blijven zitten of eventueel hun belang kunnen vergroten. Bij de overwegingen ten aanzien van de keuze voor een verkoop aan een continuation fund dient ook aandacht te worden besteed aan het feit dat een continuation fund zal voorzien in een prestatiebonus en een beheervergoeding. Aspecten die niet spelen bij een verkoop aan een derde en die hoogstwaarschijnlijk een prijsverlagend effect hebben.

Andere onderwerpen die met de investeerders of de advisory committee besproken dienen te worden, zijn de kostenallocatie en het mitigeren van de belangenverstrengelingen. Ten aanzien van de kostenallocatie komt met name de vraag op wie de kosten gaat betalen op het moment dat het niet tot een transactie komt. Dat laatste is een reëel risico. Als er geen aantrekkelijke prijs wordt geboden voor de portefeuille is het goed mogelijk dat het proces niet slaagt. In dat geval zijn er wel al kosten gemaakt in verband met het verkoopklaar maken van de portefeuille, de controlled auction (met name de kosten van een investment bank die de transactie begeleidt) en de kosten voor de fiscale en juridische begeleiding bij het opzetten (of in ieder geval voorbereiden) van het continuation fund.

5.4 De inrichting van het proces

Ook over de inrichting van het proces doet ILPA een aantal aanbevelingen. De eerste gaat wederom over transparantie ten opzichte van de investeerders in de bestaande beleggingsinstelling. Alle investeerders van die beleggingsinstelling dienen toegang te krijgen tot dezelfde informatie die verschaft wordt aan potentiële bieders. Deze ‘informatiesymmetrie’ moet ervoor zorgen dat bestaande investeerders een goede afweging kunnen maken om ofwel uit te stappen, ofwel in het continuation fund geïnvesteerd te blijven.61x Zie ILPA Richtlijn, p. 7. Voor wat betreft dit laatste stelt ILPA dat investeerders een ‘status quo roll option’ dienen te krijgen.62x Zie ILPA Richtlijn, p. 11. Dit houdt in dat investeerders in de verkopende beleggingsinstelling de mogelijkheid dienen te krijgen om tegen dezelfde economische voorwaarden te participeren in het continuation fund. Bij een status quo roll option is er dan ook geen wijziging in de hoogte van beheervergoeding en ‘rekenen de investeerders niet af met de beheerder’. Er wordt ten aanzien van die investeerders dus geen prestatiebonus betaald.

Wij merken op dat in weerwil van de richtlijnen van ILPA het in de Nederlandse praktijk gebruikelijk is dat er geen status quo roll option wordt verleend, maar dat de investeerders in het verkopende fonds wel de mogelijkheid krijgen om voor hun pro rata-deel te herinvesteren in het continuation fund.63x De door ILPA gepropagandeerde ‘status quo option’ hebben wij in de Nederlandse markt nog niet gezien. Dit betekent dat door het verkopende fonds aan de beheerder ten aanzien van alle investeerders een eventuele prestatiebonus zal worden betaald.

Voor wat betreft het mitigeren van de belangenverstrengelingen is een van de belangrijkste aspecten het inrichten van het verkoopproces van de portefeuille-investeringen (althans van de belangen in het continuation fund dat de portefeuille-investeringen zal houden), zodat er een zuivere prijsvorming tot stand komt. Normaliter wordt het verkoopproces ingericht als een controlled auction, die wordt begeleid door een investment bank die als adviseur en vaak ook als placement agent optreedt. Het is volgens ILPA van belang dat er een ervaren adviseur wordt ingeschakeld en dat de advisory committee wordt betrokken bij de selectie van de adviseur en goed geïnformeerd wordt over het verloop van het proces, waaronder het aantal bieders en de modaliteiten waaronder de biedingen tot stand zijn gekomen.64x Zie ILPA Richtlijn, p. 7.

5.5 De prijsvorming

Als aangegeven is een zuivere prijsvorming voor de transactie een cruciaal element. Dit gebeurt door het organiseren van een competitief biedingsproces, een ‘controlled auction’ waarbij een of meer ‘lead bidders’ de transactie underwriten en de prijs zetten. De lead bidder biedt in dit proces als nieuwe investeerder in het continuation fund op de onderliggende activa. De prijs wordt doorgaans geformuleerd als een percentage van de laatst gerapporteerde waarde van de onderliggende portefeuille-investeringen.

In het biedingsproces wordt door de bieders niet alleen aangegeven tegen welke prijs ze bereid zijn een transactie te doen, maar ook de verdere voorwaarden van de transactie, waaronder onder andere de hoogte van de beheervergoeding die het continuation fund aan de beheerder betaalt, de structuur van de prestatiebonus en de hoogte van de co-investering door de beheerder in het continuation fund. Omdat de hoogte van het beloningspakket voor de beheerder medebepalend is voor de hoogte van de geboden transactieprijs (dat zijn immers tot op zeker niveau communicerende vaten) lopen de belangen van de beheerder en die van de investeerders op dit punt duidelijk uiteen. Om die reden is het goed gebruik om de winnende bieder te selecteren op basis van de geboden prijs en niet op basis van de overige transactievoorwaarden (‘price before terms’).

Ondanks dat de adviseur wordt geselecteerd in samenspraak met de investeerders dan wel advisory committee en zij worden betrokken bij het verloop van het verkoopproces, kan het zijn dat er nog steeds onvoldoende zekerheid is over de prijsvorming. Dat is bijvoorbeeld mogelijk het geval als er slechts een beperkt aantal bieders is. In zo’n situatie kan een fairness opinion uitkomst bieden.65x ILPA adviseert dat afhankelijk van het geval een separate fairness opinion over waardering en de koopprijs van de portefeuille passend is (zie ILPA Richtlijn, p. 12). Dit is een opinie van een investeringsbank of vergelijkbare partij waarin deze partij aangeeft de voorwaarden van de transactie redelijk te vinden.

De SEC meent dat in alle gevallen de investeerders zouden moeten worden voorzien van een door een onafhankelijke partij opgestelde fairness opinion.66x Voorgestelde nieuwe regel § 275.211(h)(2)-2(a)(1) (Adviser-led secondaries) op grond van de Investment Advisers Act of 1940. Om de beheerder te bewegen een werkelijk onafhankelijke partij in te schakelen en die onafhankelijkheid ook echt te waarborgen, dienen de investeerders te worden geïnformeerd over alle zakelijke relaties die de beheerder of aan hem verbonden personen de afgelopen twee jaar met de opsteller van de fairness opinion hebben gehad.67x Voorgestelde nieuwe regel § 275.211(h)(2)-2(a)(2) (Adviser-led secondaries) op grond van de Investment Advisers Act of 1940. De SEC ziet een dergelijke fairness opinion als een effectief middel om het tegenstrijdig belang tussen de beheerder en de investeerders te mitigeren. Daarnaast zou een fairness opinion de investeerders beter in staat moeten stellen om een afweging te maken ten aanzien van de oprichting van een continuation fund en het besluit om te verkopen dan wel deel te nemen aan het continuation fund.68x Zie www.sec.gov/rules/proposed/2022/ia-5955.pdf, p. 14.

Bij de transacties die wij hebben gezien, hebben we slechts sporadisch fairness opinions gezien. De verplichting tot het hebben van een fairness opinion, zoals voorgesteld door de SEC, is niet overgenomen in de herziene ILPA Richtlijn. Het lijkt dat in de praktijk een dergelijke opinion slechts in enkele gevallen voldoende waarde toevoegt om de kosten te rechtvaardigen.

5.6 De overige transactievoorwaarden

Een continuation fund-transactie omvat naast een fondsformatietraject ook een M&A-traject ten aanzien van de over te dragen portefeuille. Voor wat betreft die M&A-component is echter een complicerende factor dat zowel de koper als de verkoper worden beheerd door dezelfde beheerder. De vraag komt dan ook op wie met wie moet gaan onderhandelen. Of zijn onderhandelingen zelfs illusionair?

In de praktijk wordt hiervoor een oplossing gevonden door het verkoopproces zo veel mogelijk neutraal in te steken en daarnaast de belangrijkste bieder in het verkoopproces, de ‘lead bidder’, een prominente rol te geven. De koopovereenkomst wordt over het algemeen opgesteld op basis van marktconforme bepalingen, waarbij de garanties en vrijwaringen worden verzekerd door middel van een W&I-verzekering. Bij het geven van de garanties is er overigens een complicatie: de verkoper en de koper hebben dezelfde kennis. Dit is problematisch aangezien het hebben van kennis door de koper aan het inroepen van een garantie dan wel het claimen onder een W&I-polis in de weg kan staan. Om dit probleem te ondervangen en om de garanties onder de W&I-polis verzekerbaar te maken kan onder omstandigheden worden vertrouwd op een garantie van het management van de onderliggende portefeuillebedrijven in plaats van op die van de verkoper. Het spreekt voor zich dat het management wel bereid moet zijn mee te werken.

Voor wat betreft de onderhandeling over de koopovereenkomst neemt de lead bidder doorgaans de rol van koper op zich en zal ten behoeve van de investeerders in het continuation fund de koopovereenkomst verder becommentariëren en uitonderhandelen. Op vorenstaande manier zijn er naar onze mening voldoende waarborgen dat de koopovereenkomst op marktconforme voorwaarden tot stand komt.

Ten slotte nog een enkele opmerking over de fondsvoorwaarden van het continuation fund. Zoals opgemerkt bevatten de biedingen die gedurende de controlled auction worden gedaan meestal ook een overzicht van de hoofdvoorwaarden voor het continuation fund. Daarnaast zullen de overige investeerders in het continuation fund die bepalingen desgewenst kunnen uitonderhandelen. Wat dat betreft is de marktconformiteit van die voorwaarden verzekerd. Teneinde de kostenstructuur van een continuation fund beperkt te houden en de belangen van de beheerder en de investeerders zo veel mogelijk op elkaar af te stemmen zien wij dat doorgaans de beheervergoeding bij een continuation fund wordt vastgesteld op een relatief lager percentage dan dat van het verkopende fonds69x Zoals aangegeven wordt de beheervergoeding doorgaans berekend als een percentage over het door het fonds geïnvesteerde kapitaal in de portefeuille-onderneming. Omdat, met name bij een single-asset continuation fund, de portefeuille onderneming dikwijls tegen een aanmerkelijk hogere waarde in een continuation fund wordt ingebracht, zal het lagere percentage evenwel snel gecompenseerd worden door een hogere rekenbasis. en dat de prestatiebonus pas betaalbaar wordt bij een relatief hoger resultaat.70x Over het algemeen zie je een getrapte prestatiebonus (‘carry-regeling’) met een hoger minimumrendement (de ‘hurdle’) dan in de verkopende beleggingsinstelling en verschillende winstverdelingen (de bonuspercentages) op verschillende rendementsniveaus (IRRs en/of money multiples). Het bonuspercentage ligt bij het eerste rendementsniveau doorgaans ruim onder de 20% en bij het laatste rendementsniveau ruim boven de 20%. Deze prestatiebonusstructuur beoogt het effect van de dubbele prestatiebonus te mitigeren, met name ten behoeve van de investeerders van de verkopende beleggingsinstelling die herinvesteren in het continuation fund. Daarnaast zien we dat het gebruikelijk is dat de beheerder een significante investering doet in het continuation fund. Dit vanwege het ‘put your money where your mouth is’-aspect, dat bij een continuation fund nog sterker speelt dan bij een regulier fonds.

-

6 Conclusie

Wij begonnen dit artikel met de beroemde quote van Gordon Gekko uit de film Wallstreet uit 1987, die gaat over uitwassen in de private equity-industrie. Na het dramatische begin van Gordons monoloog gaat hij in op de rol van greed of hebzucht in marktinnovaties.71x Hij gaat verder door het volgende te stellen: ‘Greed is right, greed works. Greed clarifies, cuts through, and captures the essence of the evolutionary spirit. Greed, in all of its forms; greed for life, for money, for love, knowledge has marked the upward surge of mankind.’ Vrijheid in marktwerking zorgt wat hem betreft voor innovatie. Wij menen dat dit niet altijd een positieve ontwikkeling is en daarom hebben wij in dit artikel de vraag willen beantwoorden of het continuation fund een logische ontwikkeling van private equity is. Die vraag willen wij bevestigend beantwoorden.

Het closed-end private equity-fondsmodel werkt op een aantal vlakken goed. Het is erop gericht om de waarderingsproblematiek met betrekking tot illiquide activa te vermijden. Het gaat echter ook met tekortkomingen gepaard, zo blijkt het in de praktijk niet altijd een efficiënt model om tot waardeoptimalisatie te komen. Een van de meest fundamentele tekortkomingen is dat door een beheerder op gezette tijden een verkoop van portefeuille-investeringen moet worden gerealiseerd, terwijl diezelfde investeringen daarvoor nog niet rijp zijn. Het is dan ook niet geheel onlogisch dat die beheerder, die bekend is met zijn eigen portefeuille, graag door wil.

Vanwege de evidente voordelen zien wij het continuation fund als een marktontwikkeling die niet snel zal verdwijnen.72x Dit blijkt ook uit het marktonderzoek van Lazard, zie noot 4. Doordat de beheerder bij het opzetten van een continuation fund eigen belangen heeft die niet noodzakelijkerwijs parallel lopen met die van de beleggingsinstellingen en hun investeerders, is de transactie vanuit juridisch opzicht ingewikkeld te navigeren. Daarnaast blijkt de transactie complex door de verschillende partijen die betrokken zijn en de dynamiek die hiermee samenhangt. In de meeste gevallen zal sprake zijn van een belangenverstrengeling waarmee de beheerder zorgvuldig om moet gaan. Door transparantie te betrachten en de investeerders van de verkopende beleggingsinstelling in een vroeg stadium te betrekken, alsmede een zorgvuldig proces rondom de prijsvorming op te zetten, lijken veel van de bezwaren tegen een continuation fund te kunnen worden gemitigeerd.

-

1 Als we het in dit artikel hebben over een beheerder of een beleggingsinstelling, bedoelen wij beheerder van een beleggingsinstelling of beleggingsinstelling zoals bedoeld in art. 1:1 Wft.

-

2 De problematiek die in dit artikel wordt besproken, is van toepassing op closed-end beleggingsinstellingen, waarmee wij doelen op beleggingsinstellingen die geen inkoop van deelnemingsrechten in de eerste vijf jaar vanaf verkrijging van die deelnemingsrechten faciliteert. Deze beleggingsinstellingen hebben normaal gesproken een investeringshorizon van ongeveer tien jaar, waarna zij in principe moeten ontbinden en vereffenen.

-

3 In de praktijk wordt hiernaar overigens verwezen als een ‘gp-led secondary’ of een ‘advisor-led secondary’, of een verschijningsvorm hiervan. In par. 2 gaan wij verder in op de historische ontwikkeling van dit fenomeen en het verschil met een ‘pure’ secondary transaction.

-

4 Lazard heeft in februari 2023 een marktonderzoek gedaan naar de secondaries-markt in 2022, te raadplegen via www.lazard.com/perspective/lazard-2022-secondary-market-report/.

-

5 Zie o.a. K. Wiggins, Selling to yourself: The private equity groups that buy companies they own, Financial Times 21 juni 2022, www.ft.com/content/11549c33-b97d-468b-8990-e6fd64294f85 (hierna: Wiggins 2022a), K. Wiggins, Private equity may become a ‘pyramid scheme’, warns Danish pension fund, Financial Times 20 september 2022, www.ft.com/content/f480a99c-4c7b-4208-b9dd-ef20103254b9 en W. Louch, Parts of private equity look like a Ponzi, Amundi CIO says, Bloomberg 1 juni 2022, www.bloomberg.com/news/articles/2022-06-01/some-parts-of-private-equity-look-like-a-ponzi-amundi-cio-says#xj4y7vzkg.

-

6 Zie o.a. Wiggins 2022a.

-

7 In voorkomende gevallen in combinatie met een bankfinanciering op het niveau van het continuation fund door middel van een zogenaamde ‘NAV-financiering’, waarbij een financiering op het niveau van de beleggingsinstelling wordt verzekerd met de kasstromen uit de onderliggende portefeuille-investeringen.

-

8 De term ‘closed-end’ en het antoniem ‘open-end’ zien op de vraag of de beheerder van een beleggingsinstelling de verplichting heeft om de participaties die aan een investeerder in die beleggingsinstelling zijn uitgegeven op verzoek van die investeerder in te kopen. Bij een beleggingsinstelling met een closed-end karakter is hiervan geen sprake, waardoor een investering in een dergelijke beleggingsinstelling als illiquide moet worden aangemerkt.

-

9 Op basis van het toepasselijke contractuele kader is verlening van de looptijd meestal onderworpen aan de goedkeuring van (een gremium van) de investeerders.

-

10 In private equity is het gebruikelijk om een beleggingsinstelling op te zetten als een coöperatie of een commanditaire vennootschap. Ontbinding en vereffening vindt voor een coöperatie in principe plaats op basis van een ledenbesluit, zie art. 2:19 lid 1 onder a jo. art. 2:42 lid 1 en 4 en 2:23 e.v. BW. Ontbinding en vereffening voor een commanditaire vennootschap vindt in principe plaats door afloop van de overeenkomst, zie art. 7A:1683 lid 1 e.v. en 3:189 e.v. BW jo. art. 32 WvK.

-

11 Met ‘liquiditeit’ wordt bedoeld het te gelde maken van het belang in de beleggingsinstelling.

-

12 Het gaat in beide gevallen om een situatie waarbij de beheerder of adviseur van een beleggingsinstelling de belangen in een bestaande beleggingsinstelling verkoopt aan een derde. In de praktijk wordt ook nog het onderscheid gemaakt met de ‘lp-led secondaries’, die op initiatief van de investeerders in de beleggingsinstelling wordt geïnitieerd.

-

13 Dit zijn ook wel zogenaamde ‘stapled transactions’, aangezien de verkoop van de fondsbelangen wordt gekoppeld aan een inschrijving van nieuwe belangen in een nieuwe beleggingsinstelling.

-

14 Overigens worden in de praktijk continuation funds ook wel gp-led secondaries genoemd.

-

15 Veelal hebben investeerders in een beleggingsinstelling zelf ook een bepaalde investeringshorizon en zij hebben na een bepaalde periode van investering vaak liquiditeit nodig. De reden van deze investeringshorizon kan zeer uiteenlopend zijn. Zo zullen investeerders in sommige gevallen zelf een beleggingsinstelling zijn met een investeringshorizon (de zogenaamde fund of funds) of wil een pensioenfonds de verplichtingen om kapitaal te storten van zijn balans af halen.

-

16 Uit het onderzoek van Lazard (zie noot 4) blijkt dat de single-asset continuation funds in de markt vaker voorkomen dan de continuation funds die als liquiditeitsoplossing worden opgezet.

-

17 In het geval van beleggingsinstellingen die voor deze optie kiezen, wordt ook nog wel eens gekozen voor de optie om de investering door te rollen in een nieuw fonds, waarin ook nieuwe portefeuille-investeringen worden gedaan.

-

18 Zie voor een meer uitvoerige beschrijving van het ‘controlled auction’-proces in het kader van de meer typische M&A-transactie R.A.I. Snethlage, ‘Controlled auctions’. Enige kanttekeningen, O&F 2001/47, p. 63-66, D.A.M.H.W. Strik, Bid-rigging: to play or not to play. Over spelregels ter bewaking van de effectiviteit van controlled auctions, Ondernemingsrecht 2004/204 en W. Hoogeveen & H. Koster, Controlled auction in het Nederlandse rechtsbestel. De verhouding tussen de contractsvrijheid en de precontractuele fase, Contracteren 2021, afl. 2, p. 48-54. Wij menen dat de overwegingen die in het kader van een dergelijke transactie een rol spelen ook van belang zijn voor een controlled auction in het kader van een continuation fund.

-

19 Ook wel ‘carried interest’ genoemd. Voor een beschrijving van gebruikelijke structuren bij closed-end beleggingsinstellingen zie I.J.W Veldman & M.C. Maters, ‘The carried and the stick’: verkenning naar gebruikelijke participatiestructuren voor teamleden van een beheerder van beleggingsinstellingen vanuit toezicht-, ondernemings- en civielrechtelijk perspectief, MvO 2017, afl. 7, p. 169-176.

-

20 Ook wel ‘vesting’ genoemd. Dit betekent dat het recht op (volledige) betaling van de prestatiebonus afhankelijk is van hoelang de gerechtigde op de bonus heeft gewerkt. Bij vertrek voor het einde van de vaste looptijd van de beleggingsinstelling vervalt het recht op een deel van de prestatiebonus.

-

21 Dit is een beleggingsinstelling die over het algemeen zelf ook closed-end is en op grond van haar beleggingsstrategie investeert in andere beleggingsinstellingen.

-

22 Zie noot 4.

-

23 In juni 2022 haalde ICG zelfs een fonds op van meer dan US$ 5 miljard, dat specifiek gericht is op investeringen in GP-led transacties zoals continuation funds. Zie https://www.icgam.com/2022/06/22/icg-collects-more-than-5bn-for-largest-fund-dedicated-to-gp-leds/.

-

24 Een dergelijk fonds wordt ook wel een ‘blind pool’ genoemd.

-

25 Ook voor het management van portefeuillebedrijven geldt dat een continuation fund-transactie mogelijk leidt tot betaling van een prestatiebonus onder een ‘management incentive plan’.

-

26 Wij gebruiken in dit artikel de termen belangenverstrengeling, tegenstrijdig belang en belangenconflict. Waar wij het hebben over een belangenverstrengeling bedoelen wij de beschrijving van de feitelijke situatie waarbij een persoon met meerdere functies verschillende, soms tegengestelde belangen moet behartigen.

-

27 Afhankelijk van het toepasselijke rechtskader met betrekking tot een beleggingsinstelling gelden er verschillende regels, die wat ons betreft in de praktijk op hetzelfde neerkomen. Voor een coöperatie geldt sinds de invoering van de Wet bestuur en toezicht rechtspersonen (WBTR) een tegenstrijdigbelangregeling die vergelijkbaar is met het juridisch kader dat geldt voor kapitaalvennootschappen. Wat ons betreft zou moeten worden aangenomen dat ook voor de commanditaire vennootschap langs de lijnen van de redelijkheid en billijkheid een vergelijkbaar rechtskader geldt. Zie in dit kader ook A.J.S.M. Tervoort, Het Nederlandse personenvennootschapsrecht (Serie Onderneming en Recht, deel 8), Deventer: Wolters Kluwer 2015, p. 71. Ook in de rechtspraak is een tegenstrijdig belang in het kader van een personenvennootschap erkend. Zie in dit kader o.a. Hof ’s-Hertogenbosch 2 april 2013, ECLI:NL:GHSHE:2013:BZ6727, JOR 2013/298 m.nt. C.M. Stokkermans (Offenbach/Van Laarhoven) en Rb. Rotterdam 9 januari 2019, ECLI:NL:RBROT:2019:441, JOR 2019/127 m.nt. S.E. van der Waals. Zie ook conclusie (en met name r.o. 3.7) van A-G Timmerman bij HR 22 september 2017, ECLI:NL:HR:2017:2444, JOR 2017/285 m.nt. J.M. Blanco Fernández.

-

28 Zie voor de coöperatie art. 2:44 lid 3 en 6 BW. Zoals gezegd zou de redelijkheid en billijkheid van art. 6:2 jo. art. 6:248 BW moeten meebrengen dat voor de commanditaire vennootschap een vergelijkbaar rechtskader geldt. Zie ook Tervoort 2015, p. 71, waar hij betoogt dat een beherend vennoot in elk geval openheid dient te betrachten richting de commandieten in het geval van een tegenstrijdig belang. Volgens hem is een verplichte onthouding van beraadslaging en de besluitvorming ook verdedigbaar.

-

29 Zie HR 29 juni 2007, ECLI:NL:HR:2007:BA0033, JOR 2007/169 m.nt. S. Bartman (Bruil/Kombex).

-

30 Zeker sinds de invoering van de WBTR. Zie ook J.M. de Jongh, Drie aspecten van tegenstrijdig belang, Ondernemingsrecht 2019/68 en M.S.A. van Dam & M.C. Maters, Other people’s money. Over belangenverstrengeling bij private-equityfondsen, Ondernemingsrecht 2020/148. Zie in dit kader ook de noot van Stokkermans bij Hof ’s-Hertogenbosch 2 april 2013, ECLI:NL:GHSHE:2013:BZ6727, JOR 2013/298 m.nt. C.M. Stokkermans (Offenbach/Van Laarhoven).

-

31 Zie HR 9 juli 2004, ECLI:NL:HR:2004:AP4394, JOR 2004/266 (Duplicado).

-

32 Zie HR 29 juni 2007, ECLI:NL:HR:2007:BA0033, JOR 2007/169 m.nt. S. Bartman (Bruil/Kombex), r.o. 3.4.

-

33 Zie De Jongh 2019 en Van Dam & Maters 2020.

-

34 Zie voor meer informatie o.a. Asser/Van Solinge & Nieuwe Weme 2-IIb 2019/222, waarin o.a. wordt verwezen naar HR 30 juni 1944, ECLI:NL:HR:1944:BG9449, JOR 2021/230 m.nt. J.A.M. ten Berg (Wennex), HR 13 november 1959, ECLI:NL:HR:1959:AG2043, JOR 2021/231 m.nt. J.A.M. ten Berg (Distilleerderij Melchers) en HR 19 februari 1960, ECLI:NL:HR:1960:AG2044, JOR 2021/232 m.nt. J.A.M. ten Berg (Aurora). Wij menen dat voor personenvennootschappen een vergelijkbaar kader geldt.

-

35 Zie De Jongh 2019 en Van Dam & Maters 2020.

-

36 Zie HR 29 juni 2007, ECLI:NL:HR:2007:BA0033, JOR 2007/169 m.nt. S. Bartman (Bruil/Kombex), r.o. 3.7.

-

37 Een beleggingsinstelling heeft meestal geen raad van commissarissen of raad van toezicht en derhalve wordt geëscaleerd naar de aandeelhouders (in geval van een kapitaalvennootschap) of de leden (in geval van een coöperatie).

-

38 Zie in dit kader voor een coöperatief art. 2:44 lid 6 BW, waarin de mogelijkheid open wordt gehouden om een statutaire uitzondering op het wettelijke regime te maken. Voor een commanditaire vennootschap zal de cv-akte moeten voorzien in een heldere regeling met betrekking tot belangenverstrengelingen.

-

39 Zie art. 2:8 BW in het geval van een coöperatief en art. 6:2 en 6:248 BW in het geval van een commanditaire vennootschap.

-

40 Zie o.a. Hof Amsterdam (OK) 26 mei 1983, ECLI:NL:GHAMS:1983:AC8007, JOR 2022/56 m.nt. A.F.J.A. Leijten (Linders/Hofstee) en HR 1 maart 2002, ECLI:NL:HR:2002:AD9875, JOR 2002/79 m.nt Van Den Ingh (Zwagerman). Zie in dit verband o.a. Zie o.a. Hof Amsterdam (OK) 26 mei 1983, ECLI:NL:GHAMS:1983:AC8007, JOR 2022/56 m.nt. A.F.J.A. Leijten (Linders/Hofstee) en HR 1 maart 2002, ECLI:NL:HR:2002:AD9875, JOR 2002/79 m.nt Van Den Ingh (Zwagerman). Wij verwijzen voorts naar de uitvoerige toelichting in Hof Amsterdam (OK) 28 april 2022, ECLI:NL:GHAMS:2022:1287, JOR 2022/176 m.nt. A.F.J.A. Leijten (Flevo Berry) Hof Amsterdam (OK) 8 juni 2022, ECLI:NL:GHAMS:2022:1734, JOR 2022/175 m.nt. A.F.J.A. Leijten (Omines).

-

41 Zie art. 12 en 14 van de ‘Alternative Investment Fund Managers Directive’ (Richtlijn 2011/61/EU).

-

42 De toepasselijke regelingen omtrent het gedragstoezicht in art. 12 en 14 van de AIFMD-richtlijn zijn nader uitgewerkt in art. 4:9, 4:10, 4:14, 4:25 en 4:37e Wft. Zie in dit kader de transponeringstabel bij de MvT bij de invoering van deze wetgeving: Kamerstukken II 2011/12, 33235, nr. 3, p. 36.

-

43 Zie art. 30 e.v. van Gedelegeerde Verordening (EU) 231/2013.

-

44 Zie art. 2:65 Wft.

-

45 Kleine beheerders die van het registratieregime van art. 2:66a Wft gebruik maken, zijn conform art. 4:1 lid 5 Wft uitgezonderd van het gedragstoezicht dat geldt voor beheerders met een vergunning.

-

46 Voor de volledigheid merken wij op dat het in voorkomende gevallen zo is dat een beheerder van een beleggingsinstelling weliswaar is uitgezonderd van de vergunningplicht op basis van art. 2:66a Wft, bijv. omdat hij een EuVECA-label heeft aangevraagd, maar alsnog onder bepaalde financieelrechtelijke verplichtingen in het kader van het gedragstoezicht komt te vallen. Deze beheerders laten wij in dit artikel verder buiten beschouwing.

-

47 Zie randnrs. 22 en 29 van de considerans bij de AIFM-richtlijn. Voor zover voor dit artikel van belang, wordt daarin opgemerkt dat beheerders zodanig moeten worden ingericht dat belangenconflicten tot een minimum beperkt blijven, en dat de beheerder maatregelen moet nemen om belangenconflicten van zijn werknemers te voorkomen in het kader van waarderingen van activa.

-

48 Zie art. 30 van Gedelegeerde Verordening (EU) 231/2013.

-

49 Zie art. 30 onder d van Gedelegeerde Verordening (EU) 231/2013.

-

50 Zie ook Van Dam & Maters 2020.

-

51 De fondsdocumentatie van de meeste private equity-fondsen voorziet in een advisory committee waaraan, op grond van de fondsdocumentatie, bepaalde informatie-, consultatie- en goedkeuringsrechten zijn toegekend. De advisory committee is een gremium, bestaande uit representanten van bepaalde (meestal de grootste) investeerders.

-

52 Zie voor een coöperatief art. 2:8 BW en voor een commanditaire vennootschap art. 6:2 en 6:248 BW.

-

53 Zie Asser/Rensen 2-III 2022/105.

-

54 Dit blijkt ook uit het marktonderzoek van Lazard, zie noot 4.

-

55 ILPA is een organisatie die zich inzet voor de rechten van institutionele beleggers in beleggingsinstellingen.

-

56 Te raadplegen via https://ilpa.org/continuation-funds.

-

57 Te raadplegen via https://ilpa.org/gp-led-restructurings/.

-

58 Te raadplegen via www.sec.gov/rules/proposed/2022/ia-5955.pdf.

-

59 Dit zijn de zogenoemde ‘deal-flow allocation’- en ‘successor fund’-bepalingen, die een beperking kunnen brengen in de vrijheid voor de beheerder om een continuation fund op te richten of de portefeuille aan het continuation fund over te dragen.

-

60 Zie ILPA Richtlijn, p. 6.

-

61 Zie ILPA Richtlijn, p. 7.

-

62 Zie ILPA Richtlijn, p. 11.

-

63 De door ILPA gepropagandeerde ‘status quo option’ hebben wij in de Nederlandse markt nog niet gezien.

-

64 Zie ILPA Richtlijn, p. 7.

-

65 ILPA adviseert dat afhankelijk van het geval een separate fairness opinion over waardering en de koopprijs van de portefeuille passend is (zie ILPA Richtlijn, p. 12).

-

66 Voorgestelde nieuwe regel § 275.211(h)(2)-2(a)(1) (Adviser-led secondaries) op grond van de Investment Advisers Act of 1940.

-

67 Voorgestelde nieuwe regel § 275.211(h)(2)-2(a)(2) (Adviser-led secondaries) op grond van de Investment Advisers Act of 1940.

-

68 Zie www.sec.gov/rules/proposed/2022/ia-5955.pdf, p. 14.

-

69 Zoals aangegeven wordt de beheervergoeding doorgaans berekend als een percentage over het door het fonds geïnvesteerde kapitaal in de portefeuille-onderneming. Omdat, met name bij een single-asset continuation fund, de portefeuille onderneming dikwijls tegen een aanmerkelijk hogere waarde in een continuation fund wordt ingebracht, zal het lagere percentage evenwel snel gecompenseerd worden door een hogere rekenbasis.

-