Securitisaties en Islamitisch financieren

-

1 Inleiding

Securitisaties hebben een belangrijke rol gespeeld in de kredietcrisis. De directe aanleiding van de kredietcrisis was gelegen in de problemen op de Amerikaanse woningmarkt, waar na jaren van prijsstijgingen van woningen een zeepbel was ontstaan die in 2007 uiteenspatte. Deze gebeurtenis had ook gevolgen voor de Europese markt. De hypotheekleningen die door de banken waren verstrekt, waren doorverkocht aan investeerders in de vorm van ‘mortgaged-backed securities’. Ook deze ‘mortgaged-backed securities’ werden weer gebundeld en doorverkocht aan andere investeerders, zogenoemde ‘hersecuritisaties’. Op het moment dat in 2007 de Amerikaanse woningmarkt uiteenspatte en bleek dat de oorspronkelijke leningnemers niet langer aan hun betalingsverplichtingen onder de aan hen verstrekte leningen konden voldoen, kwam aan het licht dat de risico’s van de securitisaties en hersecuritisaties van de leningen door beleggers en banken te laag waren ingeschat. Bij de oorspronkelijke risicoanalyse hadden rating agencies een belangrijke rol gespeeld, door te hoge of onjuiste ratings te hebben afgegeven.1x Voor een uitgebreider overzicht van de kredietcrisis en de gevolgen daarvan verwijs ik naar: M.H.E. Rongen, Cessie, Beschouwingen over kernthema's van de overdracht van vorderingen op naam tegen de achtergrond van de hedendaagse (internationale financiële praktijk en securitisation in het bijzonder, Deventer: Kluwer 2012 (Hierna ook: Rongen, Cessie), hoofdstuk I, paragraaf 5.

Om een herhaling van de kredietcrisis te voorkomen, zijn er verschillende maatregelen genomen om het financiële stelsel te verstevigen en transparanter te maken. Voor securitisaties zijn de belangrijkste maatregelen opgenomen in de Capital Requirements Directive (CRD).2x De CRD bestaat uit twee richtlijnen, de Herziene richtlijn banken (2006/48/EC) en de Herziene richtlijn kapitaaltoereikendheid (200649/EG), zoals gewijzigd in de Richtlijn 2009/111/EG. Daarnaast heeft een aantal rating agencies zijn rating criteria verscherpt en de ondernemingen opnieuw beoordeeld. Het laatste halfjaar zijn onder andere veel banken door de rating agencies afgewaardeerd.3x Zie ook de websites van Fitch (www.fitchratings.com), S&P (www.standardandpoors.com) en Moody's (www.moodys.com).

Ondanks dat de securitisaties en hersecuritisaties niet de enige oorzaken van de kredietcrisis waren, hebben investeerders, vaak financiële ondernemingen, minder vertrouwen gekregen in beleggingen in securitisaties en hersecuritisaties. Daarnaast zijn de mogelijkheden van financiële ondernemingen om te investeren beperkter geworden (gezien het feit dat bepaalde – met name banken – financiële ondernemingen aan hogere solvabiliteitseisen dienen te voldoen). Hierdoor is de Europese markt van investeerders kleiner geworden. Om nieuwe transacties op te starten, zal ook buiten Europa moeten worden gezocht naar nieuwe investeerders. Een mogelijkheid is om investeerders uit het Midden-Oosten of Azië, zoals Indonesië of Maleisië, aan te trekken.4x T. Box & M. Asaria, Islamic finance market turns to securitization , IFLR/juli 2005, p. 22-23.

Voor een gedeelte van deze investeerders zouden onze securitisatiestructuren geen probleem moeten zijn. Daarbij laat ik de mogelijke fiscale problematiek buiten beschouwing. Voor een grote groep andere investeerders zijn onze securitisatiestructuren in eerste opzicht niet interessant, aangezien zij investeren vanuit een islamitisch perspectief. Dit betekent dat de desbetreffende structuren, willen zij acceptabel zijn voor de betrokken investeerders, op de beginselen van het islamitisch financieren moeten zijn gebaseerd.

Dit artikel zal allereerst kort ingaan op de Nederlandse securitisaties, waarna kort de achtergrond van het islamitisch financieren uiteen wordt gezet en een uitleg volgt over een securitisatiestructuur op grond van het islamitisch financieren. Ten slotte behandel ik een aantal punten die tot problemen zouden kunnen leiden om de Nederlandse securitisatiestructuur conform het islamitisch financieren in te richten.

In het algemeen merk ik vooraf op dat ik me zal beperken tot de juridische structuur. De fiscale aspecten of inhoudelijk contractuele aspecten vallen buiten de reikwijdte van dit artikel.

-

2 Securitisaties

2.1 Algemeen

Kort samengevat is een securitisatie een financieringsstructuur waarbij een onderneming een gedeelte van haar vermogensbestanddelen, vaak vorderingen uit hoofde van kredieten of handelstransacties, verkoopt aan een ‘special purpose vehicle’ (SPV) (dus overdracht ten titel van koop). Voor de financiering van deze vermogensbestanddelen zal de SPV kapitaal aantrekken bij investeerders door de uitgifte van schuldpapieren, zoals obligaties (notes), ook wel aangeduid als ‘asset backed securities’, waaronder ‘mortgage-backed securities’.

Uit de opbrengsten van de overgedragen vermogensbestanddelen zal de hoofdsom en de rente op de ‘notes’ en eventuele operationele kosten worden voldaan. Om de voldoening van de hoofdsom en de rente op de ‘notes’ te waarborgen, zal de SPV zekerheden verstrekken en zullen derde partijen verschillende soorten garanties afgeven aan de noteholders.

Om een securitisatie beter te kunnen begrijpen, is het belangrijk om de motieven erachter te weten.

2.2 Motieven voor securitisaties

Er zijn verschillende motieven voor een onderneming om een securitisatietransactie aan te gaan:

als aantrekkelijke bron van financiering;

als alternatieve oplossing voor reguliere bankfinancieringen; en

als opschoning van de balans en verbetering van de solvabiliteit.

De verschillende motieven zal ik hierna nader kort toelichten.

2.2.1 Aantrekkelijke bron van financiering

In de literatuur wordt vaak aangehaald dat securitisatietransacties goedkoper kunnen zijn dan een financiering door het aantrekken van een leningsfaciliteit bij een bank (reguliere financiering). Bij een reguliere financiering worden naast de rente extra transactiekosten, zoals hoge vergoedingen voor banken, agents en andere betrokken partijen, in rekening gebracht. Deze vergoedingen zijn vaak een bepaald percentage van het bedrag van de oorspronkelijke lening.5x Zie bijvoorbeeld ook LMA facilities agreement. Securitisatietransacties kunnen wegens hun complexe structuren ook hoge kosten van bijvoorbeeld adviseurs met zich meebrengen. Deze kosten zijn vaak niet verbonden aan de hoogte van de desbetreffende financiering of het bedrag dat wordt opgehaald. Daardoor kunnen securitisatietransacties relatief goedkoper worden, indien er voor een groot bedrag aan ‘notes’ wordt uitgegeven. Men dient dan te denken aan bedragen vanaf een miljard euro.

2.2.2 Alternatieve oplossing voor reguliere bankfinancieringen

Een securitisatie kan ook een alternatief zijn voor de reguliere bankfinanciering. Als gevolg van de kredietcrisis zijn veel ondernemingen in zwaar weer terechtgekomen en is het risico voor banken groter geworden om aan minder solvente ondernemingen financieringen te verstrekken. Banken hebben daardoor hogere eisen gesteld aan het verstrekken van financieringen, waardoor meer ondernemingen niet altijd meer aan de hogere eisen kunnen voldoen en dus moeilijker aan reguliere financieringen kunnen komen.

2.2.3 Opschoning balans en verbetering solvabiliteit en liquiditeit

Een andere reden kan zijn om de balans van een onderneming op te schonen. Openstaande vorderingen en/of eventuele risicovolle vorderingen (waarvan de kans aannemelijk is dat deze niet zullen worden betaald) worden verkocht aan een SPV, waardoor deze van de balans van de onderneming afgaan (off-balance financiering). Daarvoor in de plaats krijgt de onderneming geld/liquiditeit terug. Dit geld kan worden aangewend voor de afbetaling van schulden of als werkkapitaal. Hierdoor vallen zowel aan de actief- als aan de passiefzijde bedragen weg (balansverkorting). Dit heeft tot gevolg dat de vermogenspositie en de solvabiliteit van de onderneming verbeteren.6x M.H.E. Rongen, Enige beschouwingen omtrent asset backed securitisation in: S.C.J. Kortmann e.a. (red.), Financiering en Aansprakelijkheid, Serie Onderneming en Recht, deel 1, Zwolle 1994.

Een ander bijkomend voordeel van een sterkere vermogenspositie van een onderneming kan zijn dat de kredietbeoordeling van de onderneming omhoog gaat. Een hogere kredietbeoordeling van een onderneming kan ertoe leiden dat banken meer vertrouwen in de onderneming krijgen, waardoor het makkelijker wordt om een reguliere bankfinanciering aan te trekken.

-

3 Nederlandse securitisatiestructuur

Dit hoofdstuk behandelt kort de verschillende aspecten van een securitisatie in Nederland.

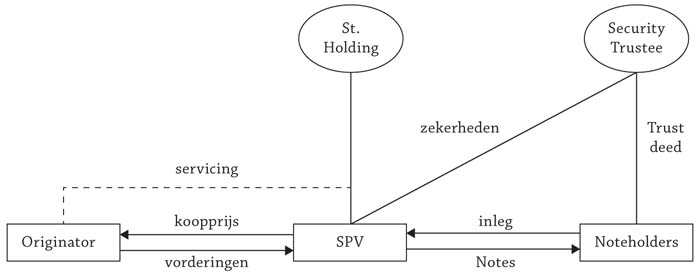

3.1 SPV

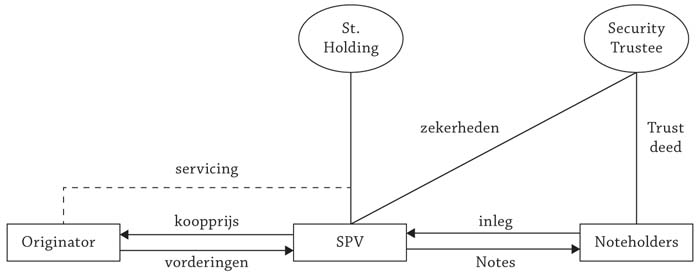

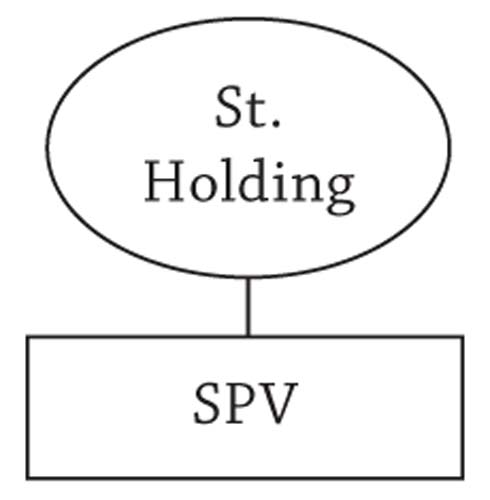

Bij een securitisatietransactie worden vorderingen van een onderneming (originator) gebundeld en verkocht aan een speciaal voor de securitisatietransactie opgezette SPV. Deze SPV wordt opgezet als een op zichzelf staande entiteit die onafhankelijk handelt van de originator en investeerders. Zo wordt voorkomen dat bij faillissement van de originator de securitisatietransactie tevens kan worden geraakt door het faillissement, maar ook (alsnog) geconsolideerd moet worden. Per securitisatie wordt een aparte SPV opgezet om het faillissementsrisico te beperken. De SPV wordt meestal opgericht als een besloten vennootschap, met één aandeelhouder die onafhankelijk van de originator is en die geen winstdoelstelling heeft. Hiervoor wordt geregeld de stichting als rechtsvorm gebruikt (zie ook figuur 1). De functie van het bestuur van de SPV en de aandeelhouder worden in dergelijke structuren meestal vervuld door een trustkantoor.

Figuur 1 SPV structuur

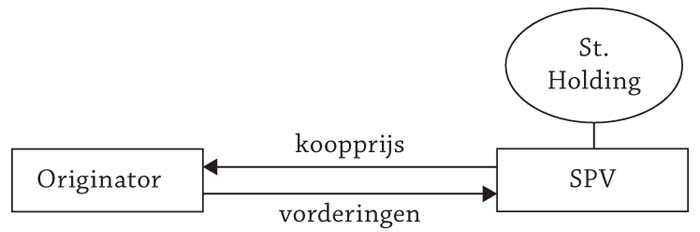

Figuur 1 SPV structuur3.2 Overdracht vorderingen

Doorgaans worden in securitisatietransacties alleen vorderingen overgedragen. Bij autolease-securitisaties wordt hierop een uitzondering gemaakt en worden ook de auto’s onder opschortende voorwaarde overgedragen.7x M. van ’t Westeinde, Securitisation of Auto Leases in the Netherlands, Securitisation of Derivatives and Alternative Asset Classes, de Vries Robbé and Ali, 337-360, 2005 Kluwer Law International.

Voor een securitisatietransactie is het van belang dat (i) de vordering voor overdracht vatbaar is8x Conform de vereisten van de artikelen 3:83 en 3:84 BW. Zie voor verdere uitleg over de vereisten van overdraagbaarheid: M. Rongen – Cessie. , (ii) er een regelmatige, voldoende voorspelbare kasstroom is, zodat de investeerders regelmatig betalingen zullen ontvangen en (iii) de risico’s, zoals te late betalingen of zelfs helemaal geen betalingen van schulden door de schuldenaars, voldoende zijn in te schatten, zodat kredietbeoordelaars deze risico’s mee kunnen nemen in hun rating van de schuldpapieren die worden uitgegeven.

Geschikte activa voor securitisatietransacties zijn bijvoorbeeld vorderingen die voortkomen uit hypotheekleningen, studieleningen, creditcards, autoleaseovereenkomsten en verzekeringspolissen. Ik zal als voorbeeld de hypotheekleningen en autoleaseovereenkomsten aan de hand van de hiervoor genoemde criteria kort toelichten. (i) Conform artikel 3:83 Burgerlijk Wetboek (BW) zijn vorderingen voor overdracht vatbaar, tenzij de wet of de aard van het recht zich hiertegen zich verzet. Lid 2 van dat artikel bepaalt dat de overdraagbaarheid door een beding tussen schuldeiser en schuldenaar kan worden uitgesloten. Dat betekent dat voordat een securitisatie kan worden gestart, onderzocht moet worden of de vorderingen wel overgedragen kunnen worden.9x JOR 2003/52; HR 17 januari 2003, C01/162 HR; F.E.J. Beekhoven van den Boezem en G.J.L. Bergervoet, Uitleg van cessie- en verpandingsveboden, TvI 2012/13. (ii) Zowel bij hypotheekleningen als bij autoleaseovereenkomsten wordt er in vaste termijnen een vergoeding of rente betaald, waardoor er een regelmatige en voldoende kasstroom is. (iii) De risico’s van hypotheekleningen en autoleases kunnen duidelijk geanalyseerd worden, aangezien het redelijk transparante markten zijn.

Indien er gedurende de securitisatietransactie geen sprake meer is van een regelmatige of voldoende kasstroom van bepaalde vorderingen, zal de originator de vorderingen weer terug moet kopen en eventueel vervangen door nieuwe vorderingen die wel voor de regelmatige en voldoende kasstroom zorgen.

In de meeste gevallen worden slechts de vorderingen overgedragen en niet de onderliggende goederen. Hiervoor zijn verschillende redenen. Allereerst om te voorkomen dat de schuldenaren (vaak consumenten) onnodig betrokken raken bij de ingewikkelde securitisatietransacties. Daarnaast heeft de SPV niet de kennis en mankracht om aan de verplichtingen uit de overeenkomsten te kunnen voldoen.

Daarnaast zijn er regulatoire beperkingen10x Zie ook onder andere Wet financieel toezicht. voor bijvoorbeeld het verstrekken van hypotheekleningen aan consumenten.11x J. Poelgeest, Kredietverstrekking aan consumenten, Deventer, Kluwer, 2012 – Recht en praktijk – financieel recht; nr. FR8. Door de overdracht van de onderliggende hypotheeklening aan de SPV moet de SPV ook aan die regulatoire verplichtingen voldoen. Vorengenoemde redenen zijn overigens geen limitatieve opsomming.

De vorderingen worden via een (stille) cessie overgedragen. De onderliggende schuldenaren zullen pas van de overdracht (en daarmee de desbetreffende securitisatie) op de hoogte worden gesteld indien er sprake is van bepaalde gebeurtenissen waardoor de kans op niet-terugbetaling van het bedrag van de notes en de rente groot wordt. Men dient hierbij te denken aan een faillissement of surseance van betaling van de originator of het feit dat de originator niet meer voldoet aan zijn verplichtingen onder de transactieovereenkomsten en daarbij tevens in gebreke is gesteld.

Figuur 2 Overdracht

Figuur 2 Overdracht3.3 Servicing overeenkomsten

Om ervoor te zorgen dat, onder andere, betalingen van de vorderingen (zoals hypotheekrentes en autoleasevergoedingen) door blijven gaan en bijvoorbeeld auto’s worden onderhouden, sluiten de originator en de SPV een servicing overeenkomst. Gezien het feit dat de SPV geen personeel heeft om deze diensten te verrichten, wordt afgesproken dat de originator deze diensten zal blijven verrichten.

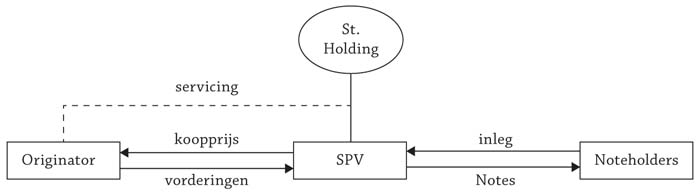

3.4 Notes

Voor de aankoop van de vermogensbestanddelen zal de SPV kapitaal aantrekken door middel van uitgifte van notes. De totale waarde van de notes is over het algemeen gelijk aan of hoger dan de totale nominale waarde van alle vermogensbestanddelen die worden verkocht.

De opbrengst uit de notes voor de noteholders zal bestaan uit de inleg met daarop een bepaald percentage aan rente. De hoogte van de rente zal afhangen van de soort note. Bepaalde notes zullen worden achtergesteld aan andere klasse notes. De rente en de hoofdsom van de achtergestelde notes zullen later dan de hogere klasse notes betaald worden. Door de achterstelling loopt de desbetreffende noteholder ten opzichte van niet achtergestelde noteholders een hoger risico dat hij niet wordt betaald. Dit risico wordt gecompenseerd door een hoger rentepercentage op de inleg van de noteholders.

Figuur 3 Notes

Figuur 3 Notes3.5 Security Trustee

Ten behoeve van een efficiënte en gecoördineerde uitoefening van de rechten van noteholders, wordt de behartiging van de belangen van de noteholders gecentraliseerd door de benoeming van een trustee op grond van een trustakte. De aanstelling van een trustee12x Hiermee wordt niet een trust bedoeld, zoals deze in Angelsaksische landen wordt gebruikt. Zie ook Asser Serie 3-VI, Vermogensrecht algemeen, Zekerheidsrechten, nr. 323. voorkomt daarnaast het probleem dat individuele noteholders weigeren in te stemmen met wijzigingen in bijvoorbeeld de documentatie die van ondergeschikte betekenis zijn (het zgn. mad bondholder syndroom)13x Rongen; Cessie p. 199. .

Noteholders blijven de mogelijkheid tot inspraak houden indien er beslissingen door de SPV of de (security) trustee worden genomen, die een impact kunnen hebben op de waarde of de opbrengsten van de notes.

Figuur 4 Security trustee

Figuur 4 Security trustee3.6 Credit enhancement

Om de risico’s van de noteholders zo veel mogelijk te beperken, worden er in securitisaties verschillende garanties gegeven en zekerheden gevestigd.

Allereerst geeft de SPV zekerheden ter dekking van het risico dat de SPV niet meer aan zijn verplichtingen kan voldoen. De SPV zal al haar activa verpanden aan de (security) trustee. In securitisaties moet men denken aan (i) de vermogensbestanddelen die zijn gesecuritiseerd, (ii) de bankrekeningen waarop alle gelden worden ontvangen in verband met de overgedragen goederen en (iii) alle rechten die de SPV heeft onder de transactie overeenkomsten van de betreffende securitisatie.

Tevens is er een risico dat debiteuren niet op tijd of niet geheel aan hun betalingsverplichtingen voldoen, waardoor de SPV niet voldoende geld heeft om aan haar betalingsverplichtingen aan de noteholders te voldoen. Op dat moment zal een derde, de liquidity facility provider, een kortlopende lening aan de SPV verstrekken, zodat deze aan haar betalingsverplichtingen aan de noteholders kan voldoen. Deze liquidity facility provider kan een onafhankelijke derde zijn. De SPV betaalt voor deze diensten aan de liquidity facility provider een rente over de lening en daarnaast nog een vaste vergoeding voor het ter beschikking stellen/houden van de faciliteit.

3.7 Swaps

Behalve de hiervoor genoemde zekerheden worden er ook nog andere overeenkomsten met derden gesloten om eventuele rente risico’s af te dekken. Een belangrijk risico is dat de rentes die de SPV ontvangt als betaling van de rente van de schuldenaren op de hoofdsom lager zijn dan de rente die de SPV aan de noteholders moet betalen. De rente die de SPV aan de noteholders dient te betalen, is vaak een percentage berekend aan de hand van Euribor plus een vaste marge. Deze marges staan al van tevoren vast. De rentes die de schuldenaren dienen te betalen, kunnen vast of variabel zijn. Hierdoor kan er een discrepantie ontstaan tussen de verschillende rentes. Dit kan worden afgedekt door swaps.14x Conform de door ISDA opgestelde documentatie.

3.8 Ratings

Een laatste aspect van een securitisatie is de ratings die aan de notes worden toegekend door rating agencies zoals Fitch, Moody’s en S&P. De rating agencies maken een inschatting van de hoogte van de risico’s van de noteholders voor hun investeringen in de securitisatietransactie en dus het risico dat zij hun inleg niet terug zullen ontvangen.

-

4 Islamitische basisbeginselen en contracten

4.1 Algemeen

Islamitisch financieren is een manier van financieren volgens de principes van de sharia (islamitische wet of wet van Allah), en de islamitische financieringsbeginselen zoals ‘gelijkheid en gerechtigheid’ en een eerlijke ‘inkomens- en risicoverdeling’. De basis van de sharia is gelegen in de Koran en de soenna. De soenna zijn de beginselen van het leven, die de Profeet Mohammed heeft verkondigd, opgeschreven en doorgegeven aan zijn volgelingen. Vele moslims achten zich gebonden aan de regels van de sharia. Enkele aspecten die bijvoorbeeld in de sharia zijn opgenomen, zijn welke producten genuttigd mogen worden (denk aan ‘halal’ vlees), het verbod op het betalen of ontvangen van rente (riba) en het verbod op investeringen in bepaalde producten (zoals wapens, pornografie, alcohol en varkensvlees).15x M. Hussain, A general introduction to Islamic finance, in Islamic Finance, A Pracitcal Guide, 2008 Globe Business Publishing Ltd. (hierna: M. Hussain), p. 7.

Aangezien de sharia niet duidelijk omschreven regels omvat, is deze aan interpretatie onderhevig. Deze interpretaties zullen zowel regionaal als nationaal van elkaar verschillen. Financiële producten kunnen in bepaalde landen wel als ‘islamitisch’ worden gekwalificeerd, terwijl dit in andere landen niet het geval is.16x M. Hussain, p. 9.

Ik zal hierna de belangrijkste basisbeginselen bespreken, die van toepassing kunnen zijn op het islamitisch financieren.

4.2 Basisbeginselen en verboden

4.2.1 Verbod op contractuele onzekerheid (gharar)

Contractuele onzekerheid (gharar) is in het islamitisch financieren verboden en volgt uit het principe van ‘gelijkheid en gerechtigheid’ en een eerlijke ‘inkomens- en risicoverdeling’. Idealiter is er een balans tussen partijen in onder andere de onderhandelingspositie, het risico en de opbrengst. Dat betekent overigens niet dat een contract tussen een grote financiële instelling en een consument per definitie onevenwichtig zou zijn. Als het contract tussen beide partijen een goede balans weergeeft van de onderlinge rechten en verplichtingen, zal toch sprake zijn van een evenwichtig contract dat in overeenstemming is met het principe van gelijkheid en gerechtigheid.

De islamitische financieringsmiddelen stimuleren handel, gericht op het behalen van winst, daarentegen wel. Dat wil zeggen dat er geen onevenwichtigheid hoeft te zijn indien de partij die een groter risico loopt een grotere opbrengst ontvangt.

4.2.2 Verbod op speculatie (maisir)

Nauw verbonden met het verbod op gharar, is het verbod op speculatie (maisir).17x R. Wibier & O. Salah, par. 3. Speculatie brengt grote risico’s en onzekerheid met zich mee, terwijl contracten juist zekerheid dienen te geven over de prestaties van contractpartijen. Het verbod op speculatie ziet niet alleen op het gokken in casino’s en loterijen, maar ziet tevens op de handel in derivaten en allerlei andere vormen van speculatie. Contracten mogen dan ook geen vorm van speculatie bevatten.

4.2.3 Verbod op het heffen van rente (riba)

Het vragen en betalen van rente (riba) is verboden. Het is onduidelijk hoe het verbod op rente precies geïnterpreteerd moet worden. De Arabische term ‘riba’ kan taalkundig zowel afgeleid worden van het woord ‘arba’, dat ‘woeker’ betekent of van het woord ‘raba’ dat vergroting van welvaart betekent.18x R.P. Kranenborg en R. Talal, Islamitisch bankieren en de zogenoemde eigenwoningregeling van art. 3.111 Wet IB 2001. Dualiteit of perspectief?, WFR 2007/1259, par. 2.1. Er is discussie of het verbod op het heffen van rente alleen ziet op woekerrentes of op alle vormen van het heffen van rente. Om het zekere voor het onzekere te nemen, wordt in het islamitisch financieren over het algemeen de stelling ingenomen dat het heffen van rente verboden is, enkele uitzonderingen daargelaten (zie ook hierna besproken).

Renteheffing wordt gezien als een vergoeding voor het gebruik van de hoofdsom.19x A.A. Tariq, Managing financial risks of sukuk structures, September 2004 (hierna: ‘A.A. Tariq’), p. 10. Door de renteheffing loopt de kredietnemer effectief een hoger risico dan de kredietgever. Eventuele risico’s van de kredietgever worden namelijk voor een groot deel afgewenteld op de kredietnemer. Dit geldt zowel voor rente in geld als voor rente in natura en ook voor het handelen in schuldpapieren boven of beneden de nominale waarde. Overigens hebben verschillende islamitische rechtsgeleerden bepaald dat indien rente aan een goed doel wordt geschonken, deze wel toegestaan is.

4.2.4 Verbod op handel in vorderingen (bay al-dayn)

Uit het renteverbod is het verbod op handel in vorderingen ontstaan. Handel in vorderingen wordt gezien als handel in geld en geld mag niet als bron van winst fungeren.20x R. Wibier & O. Salah, De kredietcrisis en islamitisch financieren, NJB 2010, 1397 (hierna: ‘R. Wibier & O. Salah’), par. 3.1.2.

4.3 Contracten

Door de beginselen, geboden en verboden van de sharia en dus het islamitisch financieren, is een aantal standaardcontracten opgesteld, dat voldoet aan de vereisten van de sharia. De volgende contractvormen zijn het meest voorkomend:21x Islamic Finance – A Practical Guide.

murabaha (koop/verkoop);

mudaraba en musharaka (partnerschap/winstdeling); en

ijara (lease).

4.3.1 Murabaha22x M. Hussain, p. 12.

Een murabaha is een koop-verkoop financiering door middel van een contract waarbij iemand (een uiteindelijke koper) een goed wil kopen, maar de betaling van het goed niet zelf kan financieren. De uiteindelijke verkoper zal hiervoor de hulp inschakelen van een kredietverstrekker. Omdat er voor het verstrekken van financieringen geen rente mag worden berekend, wordt ervoor gekozen om de kredietverstrekker het betreffende goed te laten kopen ten behoeve van de uiteindelijke koper. De uiteindelijke koper onderhandelt wel met de oorspronkelijke verkoper over de koopprijs, maar het eigendom zal in eerste instantie dus niet aan hem worden overgedragen. Het goed wordt tegen de afgesproken koopprijs aan de kredietverstrekker verkocht en in eigendom overgedragen.

Vervolgens wordt het goed door de kredietverstrekker aan de uiteindelijke koper door verkocht en in eigendom overgedragen tegen een hogere prijs. Deze koopprijs zal bestaan uit de oorspronkelijke koopprijs met daar bovenop een marge/opslag, ter compensatie voor het risico dat de kredietverstrekker heeft gelopen. Deze koopprijs kan in een keer worden betaald of in termijnen worden afbetaald. Zie ook hieronder de ijara.

Indien de koper niet aan zijn betalingsverplichting jegens de kredietverstrekker voldoet, is het niet toegestaan om een boeterente te heffen. Dit kredietrisico wordt geacht in de opslag te zijn verdisconteerd. Als hier geen rekening mee is gehouden, zal dat verlies voor rekening van de kredietverstrekker komen. Een mogelijkheid is om in rechte nakoming te vorderen. Mocht een vordering tot nakoming met daarbovenop een boeterente worden toegewezen, mag deze niet ten goede aan de kredietverstrekker komen, maar moet deze boeterente aan een goed doel worden betaald. Een mogelijkheid is wel om zekerheid te vestigen op het overgedragen goed ten behoeve van de kredietverstrekker.

4.3.2 Mudaraba en musharaka23x M. Hussain, p. 13-14.

De mudaraba en de musharaka zijn twee contractsvormen waarbij de kredietverstrekker en de koper een samenwerkingsverband aangaan. Zij zullen beiden een inleg doen die kan bestaan uit geld of management. Er wordt een goed gekocht door beide partijen gezamenlijk en beide partijen delen in de winst.

Het onderscheid tussen deze contractsvormen zit in de inleg en de verdeling van het risico. Bij de musharaka legt zowel de kredietverstrekker als de koper een bepaald bedrag in. De uiteindelijke koper betaalt in termijnen een bedrag aan de kredietverstrekker. Hierdoor krijgt de uiteindelijke koper een steeds groter gedeelte van het juridisch eigendom van het goed in handen en wordt het deel van het eigendom van de kredietverstrekker steeds kleiner. Bij de mudaraba daarentegen brengt de kredietverstrekker het kapitaal in en de uiteindelijke koper het management. De uiteindelijke koper zal voor het management van het goed zorgdragen en de kredietverstrekker zal verder geen actieve rol vervullen.

Het gevolg van de verschillende soorten inleg is dat bij een musharaka zowel de winst als het verlies over de kredietverstrekker en de uiteindelijke koper wordt verrekend. Bij de mudabara wordt alleen de winst over beide partijen verdeeld. Het verlies komt voor rekening van de kredietverstrekker, aangezien deze het kapitaal heeft ingelegd. Volgens de sharia kan iemand niet iets verliezen dat hij niet bezit.

4.3.3 Ijara24x M. Hussain, p. 13.

De ijara is een soort verhuur- of leaseconstructie. Een goed wordt via een murabaha contract gekocht. Dus een kredietverstrekker koopt een goed direct van een oorspronkelijke verkoper ten behoeve van de uiteindelijke koper. In de meeste gevallen zal de uiteindelijke koper niet in staat zijn om het goed op korte termijn van de kredietverstrekker te kopen, dus least de kredietverstrekker het goed aan de uiteindelijke koper. De uiteindelijke koper betaalt in termijnen een leasebedrag, dat bestaat uit de oorspronkelijke koopprijs met daarbovenop een opslag of vergoeding voor het risico dat de kredietverstrekker heeft gelopen met de oorspronkelijke aankoop van het goed. Na de betaling van de laatste termijn zal de juridische eigendom van de kredietverstrekker overgaan op de uiteindelijke koper.

Door de overdracht van het eigendom van het goed van de oorspronkelijke verkoper aan de kredietverstrekker zal de kredietverstrekker het goed moeten onderhouden. Dit is niet de oorspronkelijke opzet van dit soort structuren en het valt ook niet onder de werkzaamheden van de kredietverstrekker. Daarom zal de kredietverstrekker een aparte overeenkomst met de koper afsluiten, waarbij hij de uiteindelijke koper aanwijst als een ‘agent’ van de kredietverstrekker. De uiteindelijke koper zal alle verplichtingen met betrekking tot het goed, zoals onderhoud, voor de kredietverstrekker op zich moeten nemen.

Bij islamitisch financieren wordt vaak een combinatie van verschillende soorten contractsvormen gebruikt. Ik zal dit aan de hand van een securitisatie structuur in hoofdstuk 5 verder uiteenzetten.

4.4 Toezicht

Alvorens contracten en financieringsstructuren als ‘islamitisch’ kunnen worden gekwalificeerd, dienen deze eerst goedgekeurd te worden door een sharia-raad. De sharia-raad is een raad van geleerden die zowel kennis heeft van de sharia als van de financieringsstructuren. Er is mondiaal niet één sharia-raad, maar er bestaan vele sharia-raden naast elkaar, die ook verschillende interpretaties van de sharia hebben.25x O. Salah, p. 9. Dit maakt dat bepaalde financieringsstructuren bijvoorbeeld in Maleisië wel toegestaan zijn en in het Midden-Oosten niet.

Een sharia-raad kijkt zowel naar de financieringsstructuur als naar het bedrijfsproces van de betrokken ondernemingen. Als een financieringsstructuur goedgekeurd wordt door de sharia-raad, zal deze een goedkeuringsrapport (fatwa), ofwel een soort opinie, verstrekken aan de desbetreffende instelling. Dit goedkeuringsrapport maakt de investeringsmogelijkheden voor investeerders overzichtelijker.

-

5 Islamitische securitisatie structuur

5.1 Algemeen

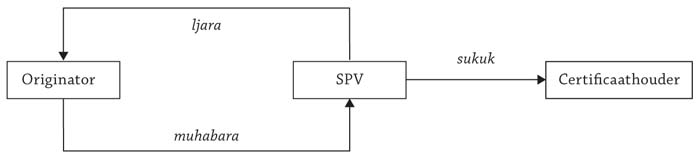

Islamitische securitisaties zijn op het eerste gezicht gelijk aan de Nederlandse securitisaties. Dat betekent dat een SPV goederen koopt en voor de financiering hiervan een soort obligaties (sukuks) uitgeeft. Desondanks zijn er toch grote verschillen. Hierna geef ik globaal een islamitische securitisatie weer. Daarbij moet men wel bedenken dat er, wegens verschillende nationale interpretaties van de sharia, verschillen kunnen zitten in de diverse securitisatiestructuren.

5.2 Sukuk

Een sukuk is Arabische term voor ‘certificaat’. De sukuk geeft het eigendom van het onderliggende goed weer.26x E.A. Zaidi, Overview of Islamic Capital markets, in: R. Ali (red.), Islamic Finance, A Practical Guide, 2008 Globe Business Publishing Ltd, p. 95. Dat betekent dat de onderliggende goederen worden overgedragen aan een SPV, en worden gehouden ten behoeve van de certificaathouders. De SPV geeft vervolgens certificaten (sukuks) uit aan de investeerders (certificaathouders). Deze certificaten geven de certificaathouders het recht op een gedeelte van de winst die voortkomt uit de onderliggende goederen.

De vergoeding die wordt uitgekeerd aan de certificaathouders is wegens het verbod op betaling van rente gebaseerd op de winst van het onderliggende goed. Desondanks lijken de vergoedingen op sukuks op eenzelfde wijze berekend te worden als de rentebetalingen op notes. Dat betekent dat er een bepaald percentage van de inleg wordt uitgekeerd. Dit percentage hoeft geen vast percentage te zijn, maar kan eveneens een flexibel percentage zijn dat wordt berekend aan de hand van bijvoorbeeld percentages die door Reuters worden vastgesteld met daarop een bepaalde marge.27x Zie ook Offering Circular van Saudi Basic Industries Corporation, Condition 7 (Periodic Distributions), p. 24. Er zijn discussies tussen de diverse sharia-geleerden over de vraag of een percentage gebaseerd op de libor is toegestaan.28x A.H. Abdel-Khaleq, p. 412, en M.T. Usmani, Sukuk and their Contemporary Applications, (hierna; ‘M.T. Usmani’) p. 4. Er zijn veertien verschillende soorten sukuks.29x O. Salah, Islamitische effecten, Tijdschrift voor financieel recht, 6 juni 2011. In dit artikel beperk ik me tot de sukuk al-ijara, aangezien deze het meeste weg heeft van een Nederlandse securitisatie.

Figuur 5 Sukuks

Figuur 5 Sukuks5.3 Onderliggende goederen

Om de securitisatiestructuur te laten voldoen aan de vereisten van het islamitisch financieren is het van belang dat de onderliggende goederen ook voldoen aan de vereisten van het islamitisch financieren.30x B. Aquil en I. Mufti, Innovation in the global sukuk market and legal structuring considerations, in: R. Ali (red.), Islamic Finance, A Practical Guide, 2008 Globe Business Publishing Ltd, p. 101. Dat betekent onder andere dat er ook bij onderliggende goederen geen rente geheven mag worden. Daarnaast zijn bepaalde onderliggende goederen, zoals alcohol, varkensvlees en wapens verboden.

Daarnaast mogen de goederen niet enkel vorderingen bevatten (verbod op bai al-dayn).31x A.H. Abdel-Khaleq en C.F. Richardson, New Horizons for Islamic Securities: Emerging Trends in Sukuk Offerings, in: Chicago Journal of International Law (hierna: ‘A.H. Abdel-Khaleq’), p. 412.

5.4 SPV

De goederen worden bij een islamitische financiering overgedragen aan een SPV (zie ook paragraaf 5.5), die speciaal voor de betreffende transactie wordt opgezet.32x R. Wilson, Innovation in the structuring of Islamic Sukuk securities, Lebanese American University, 2nd Banking and Finance International Conference, Islamic Banking and Finance, Beirut, 23rd-24th February 2006 (hierna: ‘R. Wilson’), p. 8. Deze SPV wordt opgezet als een entiteit, waarbij de juridische en economische eigendom van elkaar gescheiden worden. Bij bestaande cross-border islamitische securitisaties wordt vaak gebruikgemaakt van de Engelse trust.33x R. Wilson, p. 7. Daarnaast is er in een securitisatietransactie van de Duitse deelstaat Sachsen-Anhalt gebruik gemaakt van een Nederlandse stichting, Stichting Sachsen-Anhalt Trust.

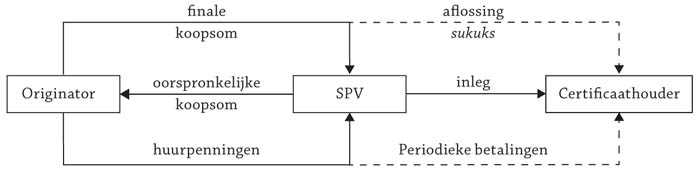

5.5 Overdracht

De goederen dienen in eigendom te worden overgedragen aan de SPV. Voor de financiering van deze aankoop geeft de SPV sukuks uit. Na de aankoop en overdracht van de goederen op de SPV zal een leaseovereenkomst (ijara) tussen de SPV en de originator worden gesloten, zie ook figuur 3. De originator leaset de goederen van de SPV, waardoor de SPV periodieke huuropbrengsten ontvangt. Deze periodieke opbrengsten worden gebruikt om de betalingsverplichting aan de certificaathouders te kunnen voldoen. Aan het einde van de huurperiode koopt de originator de goederen terug van de SPV tegen een koopprijs die gelijk is aan of lager kan zijn dan de oorspronkelijke koopprijs, waarmee de SPV de sukuks kan aflossen, zie ook figuur 7.34x O. Salah, Structuring Sukuk al-Ijarah in the Netherlands, Tilburg Law Scholl Legal Studies Research Paper Series (hierna: ‘O. Salah’), p. 20.

In islamitisch financieren is het bij bepaalde sukuks mogelijk in sukuks te handelen. De goederen hoeven zelf effectief niet overgedragen te worden. Door de leasebackconstructie blijven de goederen effectief dus bij de originator.35x O. Salah, p. 27-28.

Figuur 6 Overeenkomsten

Figuur 6 Overeenkomsten Figuur 7 Betalingen

Figuur 7 Betalingen5.6 Servicing overeenkomsten

Ook in het islamitisch financieren is het gebruikelijk om servicing-overeenkomsten te sluiten tussen de SPV en de originator. De SPV heeft geen personeel in dienst, waardoor deze geen zorg kan dragen voor de onderhoud van de goederen. In de servicing overeenkomst spreken de originator en de SPV af dat de originator zorg zal blijven dragen voor de onderhoud van de goederen.

5.7 Credit enhancement

Een manier om het risico van de certificaathouders zo veel mogelijk te beperken, is door de afgifte van een garantie door de originator. De originator zal inspringen op het moment dat de SPV niet meer aan zijn periodieke betalingsverplichtingen aan de certificaathouders kan voldoen. Daarnaast bevat deze garantie ook een verplichting van de originator om aan het einde van de securitisatie de goederen weer terug te kopen (purchase undertaking) voor een bepaalde koopprijs. De meningen zijn verdeeld of deze koopprijs de oorspronkelijke verkoopprijs36x R. Wilson, p. 9-10. of de huidige waarde van de goederen moet bevatten.37x M.T. Usmani, p. 4. Het zal dus afhangen van de desbetreffende sharia-raad of deze constructie als islamitisch gekwalificeerd kan worden.

Ter afdekking van de liquiditeitsrisico’s door het verschil in rente hebben sommige securitisatiestructuren een onderliggende pool van goederen, die wordt gebruikt om op korte termijn geld te genereren.38x A.A. Tariq, p. 45. Deze goederen worden voor een korte termijn verkocht (door middel van murabaha-structuur) met uitgestelde levering. De cash wordt gebruikt om de certificaathouders te betalen. Indien het tekort aan geld alsnog door de SPV is ontvangen, kunnen de goederen weer worden teruggekocht.39x A. Thomas, Opportunities with sukuk and secutitisations, in Structuring Islamic Finance Transactions, Euromoney Books, 2005, (hierna: ‘A. Thomas’), p. 158.

5.8 Swaps

Zoals eerder aangegeven is het, conform de sharia, ten strengste verboden om te speculeren (gharar), te gokken (maysir) en rente te heffen (riba). Dat betekent in eerste instantie dat swaps niet toegestaan zijn. Daarop zijn echter uitzonderingen. Swaps mogen wel worden gebruikt voor het verlagen van reële en bestaande risico’s, voor hedging en voor kostenbeperkende doeleinden40x A.W. Dusuki, p. 19 . Speculatie met swaps is dus niet toegestaan. Daarnaast moet er een link zijn met tastbare activa.41x R. Wibier en O. Salah, par. 4.3. Ik merk op dat deze constructie niet door alle sharia-geleerden wordt geaccepteerd. Het zal van de soort investeerders afhangen of deze constructie mogelijk is of niet.

Desondanks zijn oplossingen gevonden om swaps aan te gaan om eventuele risico’s van de renteverschillen op te vangen en daarnaast de internationale handel voor islamitische banken te vergemakkelijken. Er bestaan drie verschillende soorten swaps: de islamic foreign exchange swap (FX Swap), de cross currency swap en de profit rate swap.42x A.W. Dusuki, Sharia Parameters on Islamic Foreign Exchange Swap as Hedging Mechanism in Islamic Finance, International Conference on Islamic Perspectives on Management and Finance, University of Leicester, 2nd-3rd July 2009, (hierna: ‘A.W. Dusuki’), p. 2. Ik zal niet verder ingaan op deze swaps, aangezien dat buiten de reikwijdte van dit artikel valt.

5.9 Ratings

Securitisaties op basis van islamitisch financieren worden veelal op dezelfde wijze beoordeeld door rating agencies alsreguliere securitisaties. Er wordt zowel een analyse van de risico’s gemaakt ten aanzien van de goederen, de originator en de SPV.

Tevens wordt er rekening gehouden met de nationale beperkingen, zoals het ontbreken van inzichtelijke faillissementsprocedures. Voor een uitgebreider overzicht van de benadering van het waarderen van sukuks, zie ook Fitch Ratings Ltd.43x Financial Institutions Global, Cross-Sector Criteria Report, Rating Sukuk, 16 augustus 2012. en Standard and Poors.44x General Criteria: Standard & Poor’s Approach to Rating Sukuk, 17 september 2007.

-

6 Nederlandse structuur conform de vereisten van het islamitisch financieren

6.1 Algemeen

Naar aanleiding van de hiervoor genoemde uiteenzettingen blijkt dat er grofweg de volgende knelpunten kunnen ontstaan om een Nederlandse structuur conform de islamitische financieringsvereisten te structuren: goederen die niet voldoen aan de islamitische vereisten, overdrachten van goederen die tot extra kosten en/of administratieve lasten kunnen leiden en de SPV die op een andere wijze gestructureerd moet worden. Ik zal hierna kort op deze en enkele andere punten ingaan.

6.2 Onderliggende goederen

De goederen dienen te voldoen aan de islamitische financieringsvereisten. Niet alle goederen die voor reguliere securitisaties worden gebruikt, zoals de hypotheekmarkt, zijn geschikt. Belangrijke componenten zijn de overdracht van de onderliggende goederen en de rente. Bij een Islamitische financiering zullen de onderliggende goederen, dus de huizen, mee overgedragen dienen te worden, wat niet wenselijk is. Daarnaast is de hypotheekrente op dit moment nog belastingaftrekbaar. Dit zou echter kunnen veranderen indien de hypotheekrenteaftrek wordt afgeschaft. Rentevrije goederen, zoals autoleaseovereenkomsten, zouden echter wel interessant kunnen zijn. Ware het niet dat er geen losse vorderingen mogen worden overgedragen (verbod op bai al-dayn).

6.3 SPV

Bij islamitische securitisatiestructuren, worden de goederen overgedragen aan een SPV, die optreedt ten behoeve van de certificaathouders. Vervolgens geeft de SPV een waardepapier uit, dat de investeerders het recht geeft op een gedeelte van de winst. In Nederland zou men voor de SPV een stichting kunnen gebruiken, zoals dit het geval is bij de eerder genoemde uitgifte van sukuks voor de deelstaat Saksen-Anhalt.

6.4 Overdracht

Bij islamitisch financieren worden niet slechts de vorderingen overgedragen, maar juist de onderliggende goederen. Dat betekent dat als we terugkijken naar de hypotheken en de autoleaseovereenkomsten – waarop de Nederlandse securitisaties voornamelijk zijn gebaseerd – dit tot problemen kan leiden. Wat de hypotheekmarkt betreft, zou dat betekenen dat de onderliggende huizen en niet de hypotheken overgedragen dienen te worden. Deze overdracht is op dit moment niet werkbaar voor de Nederlandse huizenmarkt.

Wat betreft de autoleaseovereenkomsten zou dat eventueel anders kunnen zijn. In de reguliere securitisatie worden de auto’s, met de daarbij behorende leaseovereenkomsten, onder opschortende voorwaarde overgedragen aan de SPV door middel van huurkoop (artikel 7A:1576h BW). Heel kort gezegd, wordt de koopprijs in gedeelten door de SPV aan de originator voldaan en op het moment dat de laatste termijn wordt betaald, gaat de eigendom van de auto’s over op de SPV45x Voor een uitgebreide analyse van een autolease securitisatie in Nederland, zie ook M. van 't Westeinde, Securitisation of Auto Leases in the Netherlands, in Securitisations of Derivatives and Alternative Asset Classes. . Deze constructie zou voor een gedeelte bewerkstelligd kunnen worden door middel van een murabaha, waarbij de SPV in naam van de certificaathouders de auto’s en de daarbij behorende leaseovereenkomsten koopt, waarna er een ijara wordt gesloten, waarbij de originator de auto’s en leaseovereenkomsten weer terug leaset.46x Zie ook Nakheel US $ 3.52 mrd pre-IPO convertible sukuk al-ijara.

Er is echter een probleem. Een overdracht onder opschortende voorwaarde werkt niet onder het islamitische financieren, aangezien dit te veel onzekerheden met zich mee zal brengen. Een verkoop met uitgestelde levering is daarentegen wel mogelijk (murabaha). De eigendom van de auto’s en de daarbij behorende leaseovereenkomsten zouden dus in hun geheel en direct aan de SPV overgedragen dienen te worden.47x O. Salah, p. 24. De levering zou eventueel later plaats kunnen vinden. Daar stuiten we op een probleem onder Nederlands recht, aangezien er voor overdracht van een goed levering vereist is conform artikel 3:84 BW.

De overdracht van auto’s zou met dien verstande voor problemen kunnen zorgen, door de registratievereisten bij de Rijksdienst voor het Wegverkeer (RDW). Indien een paar duizend auto’s overgedragen moeten worden, kan dit dus veel extra financiële en administratieve lasten met zich meebrengen.

Een ander probleem met auto’s is dat deze in Nederland op grond van de Wet aansprakelijkheidsverzekering Motorrijtuigen (WAM) verplicht verzekerd dienen te zijn. Op zich is in het islamitisch financieren het concept verzekering niet verboden, maar wel indien de verzekering aspecten van rente (riba), speculatie (maisir) of onzekerheid (gharar) bevat. De kans dat reguliere verzekeringen sommige van deze aspecten bevatten is redelijk groot.48x Islamic Financial Services Board and International Association for Insurance Supervisors, Issues in regulation and supervison of takaful (islamic insurance), p. 4. Een mogelijkheid zou kunnen zijn om een verzekering af te sluiten die voldoet aan de vereisten van het islamitisch financieren. Of een dergelijke verzekering voldoet aan de vereisten van de WAM, zou nader bestudeerd moeten worden.

6.5 Garanties en zekerheden

In reguliere securitisaties worden alle risico’s zo veel mogelijk afgedekt door verschillende soorten credit enhancements. Onder het islamitisch financieren is de mogelijkheid van het gebruik van credit enhancements beperkt, omdat de certificaathouders toch geacht worden om bepaalde risico’s te nemen als eigenaar van de onderliggende goederen. Dat zou betekenen, dat als de reguliere securitisatiestructuren conform het islamitisch financieren worden gestructureerd, dit Europese investeerders afschrikt, omdat zij minder zekerheden krijgen dan zij gewend zijn.

6.6 Swaps

Ondanks dat er vele beperkingen zijn in het gebruik van swaps in het islamitisch financieren (zie ook paragraaf 5.8), hebben de International Swap and Derivatives Association (ISDA) en de International Islamic Financial Market (IIFM) een master agreement opgesteld voor sharia-conforme derivaten (Tahawwut Master Agreement). Deze overeenkomst is slechts een basis en vereist nog verdere uitwerking.49x White & Case, ISDA/IIFM launch Tahawwut Master Agreement, Insight: Derivatives, september 2010. Het geeft echter wel de mogelijkheid om swaps in securitisatietransacties te gebruiken indien deze worden gebruikt voor hedging van een risico, niet voor speculatie gebruikt worden en er geen rente berekend wordt. Dat betekent dat de swaps zoals deze op dit moment worden gebruikt in Nederlandse securitisaties voor het hedgen van renteverschillen (zie paragraaf 3.7) niet is toegestaan.

6.7 Conclusie

In eerste instantie lijkt securitisatie een interessante mogelijkheid om investeerders uit het Midden-Oosten en Azië aan te trekken en dan met name investeerders die hun investeringen baseren op het islamitisch financieren. Gezien de vorengenoemde knelpunten kan echter het opzetten van de Nederlandse securitisatiestructuur op problemen stuiten. Gezien de hoge kosten die het met zich meebrengt om de Nederlandse securitisatiestructuur om te zetten naar de islamitishce financieringsbeginselen en het feit dat de hoeveelheid geschikte goederen in Nederland nog klein is, zal eerst contact moeten worden gelegd met investeerders en aanbieders van investeringsobjecten uit het Midden-Oosten en Azië om te bezien of zich daar voldoende volume in de markt bevindt om deze hoge kosten terug te verdienen.

Noten

-

1 Voor een uitgebreider overzicht van de kredietcrisis en de gevolgen daarvan verwijs ik naar: M.H.E. Rongen, Cessie, Beschouwingen over kernthema's van de overdracht van vorderingen op naam tegen de achtergrond van de hedendaagse (internationale financiële praktijk en securitisation in het bijzonder, Deventer: Kluwer 2012 (Hierna ook: Rongen, Cessie), hoofdstuk I, paragraaf 5.

-

2 De CRD bestaat uit twee richtlijnen, de Herziene richtlijn banken (2006/48/EC) en de Herziene richtlijn kapitaaltoereikendheid (200649/EG), zoals gewijzigd in de Richtlijn 2009/111/EG.

-

3 Zie ook de websites van Fitch (www.fitchratings.com), S&P (www.standardandpoors.com) en Moody's (www.moodys.com).

-

4 T. Box & M. Asaria, Islamic finance market turns to securitization , IFLR/juli 2005, p. 22-23.

-

5 Zie bijvoorbeeld ook LMA facilities agreement.

-

6 M.H.E. Rongen, Enige beschouwingen omtrent asset backed securitisation in: S.C.J. Kortmann e.a. (red.), Financiering en Aansprakelijkheid, Serie Onderneming en Recht, deel 1, Zwolle 1994.

-

7 M. van ’t Westeinde, Securitisation of Auto Leases in the Netherlands, Securitisation of Derivatives and Alternative Asset Classes, de Vries Robbé and Ali, 337-360, 2005 Kluwer Law International.

-

8 Conform de vereisten van de artikelen 3:83 en 3:84 BW. Zie voor verdere uitleg over de vereisten van overdraagbaarheid: M. Rongen – Cessie.

-

9 JOR 2003/52; HR 17 januari 2003, C01/162 HR; F.E.J. Beekhoven van den Boezem en G.J.L. Bergervoet, Uitleg van cessie- en verpandingsveboden, TvI 2012/13.

-

10 Zie ook onder andere Wet financieel toezicht.

-

11 J. Poelgeest, Kredietverstrekking aan consumenten, Deventer, Kluwer, 2012 – Recht en praktijk – financieel recht; nr. FR8.

-

12 Hiermee wordt niet een trust bedoeld, zoals deze in Angelsaksische landen wordt gebruikt. Zie ook Asser Serie 3-VI, Vermogensrecht algemeen, Zekerheidsrechten, nr. 323.

-

13 Rongen; Cessie p. 199.

-

14 Conform de door ISDA opgestelde documentatie.

-

15 M. Hussain, A general introduction to Islamic finance, in Islamic Finance, A Pracitcal Guide, 2008 Globe Business Publishing Ltd. (hierna: M. Hussain), p. 7.

-

16 M. Hussain, p. 9.

-

17 R. Wibier & O. Salah, par. 3.

-

18 R.P. Kranenborg en R. Talal, Islamitisch bankieren en de zogenoemde eigenwoningregeling van art. 3.111 Wet IB 2001. Dualiteit of perspectief?, WFR 2007/1259, par. 2.1.

-

19 A.A. Tariq, Managing financial risks of sukuk structures, September 2004 (hierna: ‘A.A. Tariq’), p. 10.

-

20 R. Wibier & O. Salah, De kredietcrisis en islamitisch financieren, NJB 2010, 1397 (hierna: ‘R. Wibier & O. Salah’), par. 3.1.2.

-

21 Islamic Finance – A Practical Guide.

-

22 M. Hussain, p. 12.

-

23 M. Hussain, p. 13-14.

-

24 M. Hussain, p. 13.

-

25 O. Salah, p. 9.

-

26 E.A. Zaidi, Overview of Islamic Capital markets, in: R. Ali (red.), Islamic Finance, A Practical Guide, 2008 Globe Business Publishing Ltd, p. 95.

-

27 Zie ook Offering Circular van Saudi Basic Industries Corporation, Condition 7 (Periodic Distributions), p. 24.

-

28 A.H. Abdel-Khaleq, p. 412, en M.T. Usmani, Sukuk and their Contemporary Applications, (hierna; ‘M.T. Usmani’) p. 4.

-

29 O. Salah, Islamitische effecten, Tijdschrift voor financieel recht, 6 juni 2011.

-

30 B. Aquil en I. Mufti, Innovation in the global sukuk market and legal structuring considerations, in: R. Ali (red.), Islamic Finance, A Practical Guide, 2008 Globe Business Publishing Ltd, p. 101.

-

31 A.H. Abdel-Khaleq en C.F. Richardson, New Horizons for Islamic Securities: Emerging Trends in Sukuk Offerings, in: Chicago Journal of International Law (hierna: ‘A.H. Abdel-Khaleq’), p. 412.

-

32 R. Wilson, Innovation in the structuring of Islamic Sukuk securities, Lebanese American University, 2nd Banking and Finance International Conference, Islamic Banking and Finance, Beirut, 23rd-24th February 2006 (hierna: ‘R. Wilson’), p. 8.

-

33 R. Wilson, p. 7.

-

34 O. Salah, Structuring Sukuk al-Ijarah in the Netherlands, Tilburg Law Scholl Legal Studies Research Paper Series (hierna: ‘O. Salah’), p. 20.

-

35 O. Salah, p. 27-28.

-

36 R. Wilson, p. 9-10.

-

37 M.T. Usmani, p. 4.

-

38 A.A. Tariq, p. 45.

-

39 A. Thomas, Opportunities with sukuk and secutitisations, in Structuring Islamic Finance Transactions, Euromoney Books, 2005, (hierna: ‘A. Thomas’), p. 158.

-

40 A.W. Dusuki, p. 19

-

41 R. Wibier en O. Salah, par. 4.3.

-

42 A.W. Dusuki, Sharia Parameters on Islamic Foreign Exchange Swap as Hedging Mechanism in Islamic Finance, International Conference on Islamic Perspectives on Management and Finance, University of Leicester, 2nd-3rd July 2009, (hierna: ‘A.W. Dusuki’), p. 2.

-

43 Financial Institutions Global, Cross-Sector Criteria Report, Rating Sukuk, 16 augustus 2012.

-

44 General Criteria: Standard & Poor’s Approach to Rating Sukuk, 17 september 2007.

-

45 Voor een uitgebreide analyse van een autolease securitisatie in Nederland, zie ook M. van 't Westeinde, Securitisation of Auto Leases in the Netherlands, in Securitisations of Derivatives and Alternative Asset Classes.

-

46 Zie ook Nakheel US $ 3.52 mrd pre-IPO convertible sukuk al-ijara.

-

47 O. Salah, p. 24.

-

48 Islamic Financial Services Board and International Association for Insurance Supervisors, Issues in regulation and supervison of takaful (islamic insurance), p. 4.

-

49 White & Case, ISDA/IIFM launch Tahawwut Master Agreement, Insight: Derivatives, september 2010.